Výpočty zisku pro finanční analýzu: Co prozradí účetní výkazy

Zisk firmy můžete vypočítat několika různými způsoby. A tím se dostat k různým hodnotám vhodným ke srovnání zisku v čase, tak i směrem ke konkurenci.

Obsah stránky

V různých zemích existují různé účetní standardy

Formy zisku vyčíslené v českých výkazech podle českých účetních standardů

Výsledek hospodaření před zdaněním

Výsledek hospodaření po zdanění

Výsledek hospodaření za účetní období

Formy zisku zavedené v anglofonním prostředí a přenesené do českého prostředí

EBIT (Earnings Before Interests and Taxes)

EBITDA (Earnings Before Interests, Taxes, Depreciation and Amortization)

Operating Income (Provozní zisk)

NOPAT (Net Operating Profit After Taxes)

V různých zemích existují různé účetní standardy, i proto se zisk počítá různými způsoby

Účetní standardy jsou pravidla, jimiž se společnosti řídí při vedení finančního účetnictví a sestavování účetní závěrky. Účetní standardy přímo či nepřímo určují obsah, rozsah a formu finančních výkazů účetní závěrky. Účetní standardy umožňují porovnávat finanční výkazy sestavené podle stejného účetního standardu za různá období nebo různých společností.

V současnosti požadují světové burzy sestavení účetních výkazů nejčastěji podle Mezinárodních standardů účetního výkaznictví (IFRS), americké burzy pak podle amerických Všeobecně uznávaných účetních principů (US GAAP).

České účetní standardy, zkráceně ČÚS, jsou účetní standardy používané v Česku a představují tak pravidla, jimiž se společnosti řídí při vedení finančního účetnictví a sestavování účetní závěrky. České účetní standardy navazují na tyto právní normy: a) Zákon o účetnictví (č. 563/1991 Sb.), b) Prováděcí vyhláška k zákonu o účetnictví č. 500/2002 Sb.

Tolik trochu na vysvětlenou, proč v různých zemích se k zisku v účetnictví dá dopočítat různým způsobem. A existují i "definice" zisku, které se standardům vyhýbají, nicméně jsou oblíbené pro svoji použitelnost pro srovnávání s konkurencí.

Formy zisku vyčíslené v českých výkazech podle českých účetních standardů

Výsledek hospodaření je důležitým kvalitativním ukazatelem umožňujícím posoudit hospodaření účetní jednotky. Hospodářský výsledek zjišťuje účetní jednotka především na konci účetního období, ale také je vedením sledován v průběhu účetního období. V průběhu účetního období může být hospodářský výsledek sledován na měsíční či čtvrtletní bázi a průběžně posuzován s plánem, který byl nastaven na dané účetní období. V rámci celoročního výsledku hospodaření je nutné, aby účetní jednotka sestavila účetní závěrku, která nám dá informace nejen o daném výsledku hospodaření (zisku či ztrátě), ale také o ostatních výsledných ukazatelích výkonnosti společnosti.

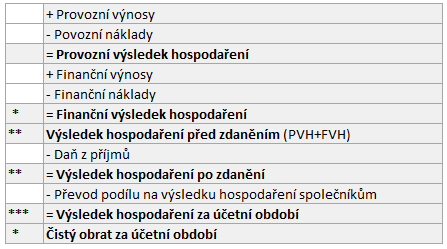

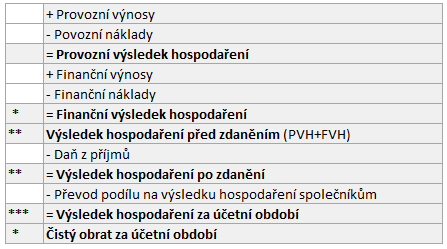

Výsledek hospodaření v ekonomice a účetnictví je pojem pro rozdíl mezi výnosy a náklady podniku a představuje tak zisk nebo ztrátu podniku za určité období nebo dobu. Výsledek hospodaření zjišťujeme z účetního výkazu zisku a ztráty (výsledovky). Vypočítá se z výsledovky jako rozdíl výnosů a nákladů. Zisk vznikne pokud jsou výnosy vyšší než náklady. Pokud jsou výnosy nižší než náklady, vznikne ztráta. V českém výkazu výsledovky je několik počítaných výsledků hospodaření (zisků), které jsou na sebe navázány a liší se použitými náklady a výnosy pro jeho výpočet.

Nezapomeňme, že zisk není příjmem, jelikož výsledovka nezachycuje příjmy a výdaje, tedy reálný tok peněz, ale zachycuje výnosy a náklady. Ke sledování příjmů a výdajů je určený výkaz cash flow. Kdy je výnos příjmem? Pokud se jedná o prodej v hotovosti je výnos i příjmem. Pokud se jedná o prodej na fakturu s odloženou splatností, je výnos v okamžiku vystavení faktury, nicméně příjem až v okamžiku uhrazení faktury.

Provozní výsledek hospodaření

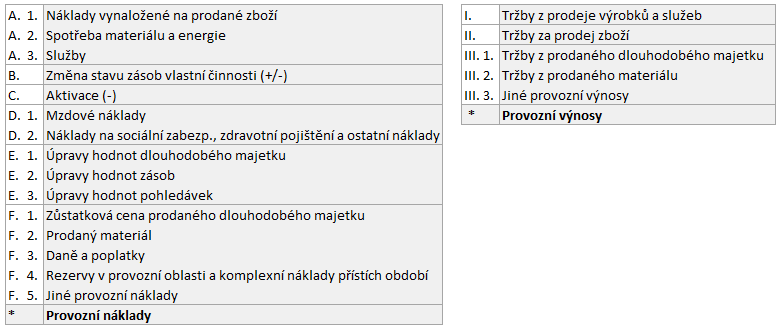

Provozní výsledek hospodaření je finanční ukazatel, který měří zisk firmy z její hlavní činnosti, aniž by bral v úvahu náklady na dluhové financování a daňové povinnosti. Poskytuje tedy přehled o tom, jak efektivně firma vytváří zisk ze svého provozu před započtením vlivu financování a daňového prostředí. Je užitečný pro srovnání finanční výkonnosti mezi firmami ve stejném odvětví, protože eliminuje vliv rozdílných daňových politik a struktur financování.

U výrobních podniků ho tvoří tržby z prodeje vlastních výrobků a služeb, od který se odečtou náklady související s provozní činností. U obchodních firem se provozní výsledek hospodaření vypočítá tak, že od tržeb za prodej zboží odečtete náklady na prodané zboží.

Jak se provozní výsledek hospodaření počítá:

Provozní výsledek hospodaření = provozní výnosy - provozní náklady

Provozní výsledek hospodaření obyčejně uživatel nepočítá, vyčte jej z výkazu zisků a ztrát, kde je jako samostatná vypočtená položka podle výše uvedeného vzorce.

Význam provozního výsledku hospodaření

1. Měření efektivity provozu: PVH poskytuje přehled o tom, jak efektivně firma generuje zisk ze své hlavní činnosti bez vlivu financování a daňových struktur.

2. Srovnání mezi firmami: PVH je užitečný pro srovnání finanční výkonnosti mezi firmami ve stejném odvětví, protože eliminuje vliv rozdílných daňových politik a struktur financování.

3. Základ pro další analýzy: PVH je základním vstupem pro výpočty dalších finančních ukazatelů.

4. Hodnocení finanční stability: PVH pomáhá investorům a analytikům hodnotit finanční stabilitu a výkonnost firmy bez ohledu na její dluhové zatížení.

Příklady použití

1. Investiční rozhodování: Investoři mohou používat PVH k hodnocení výnosnosti investic do různých firem, zejména když chtějí eliminovat vliv dluhového financování.

2. Vnitřní hodnocení výkonnosti: Management firem může používat PVH k monitorování a zlepšování provozní efektivity a k identifikaci oblastí pro snížení nákladů.

3. Finanční analýzy a reporting: PVH je běžně používán ve finančních zprávách a analýzách jako klíčový ukazatel provozní výkonnosti.

Výsledek hospodaření před zdaněním

Výsledek hospodaření před zdaněním získáme tak, že od výnosů odečteme náklady. To se týká jak provozních nákladů a výnosů, tak i finančních nákladů a výnosů. Dostaneme tak výsledek, který je buď kladný, pak hovoříme o zisku nebo záporný, pak se jedná o ztrátu.

Ukazatel použijeme pro analýzu ziskovosti společnosti bez vlivu jejího daňového režimu. Umožňuje lepší srovnatelnost společností v různých státech nebo zemích, protože daňové sazby se mohou v různých zemích výrazně lišit.

Výsledek hospodaření před zdaněním je v podstatě ekvivalentem ukazatele používaným v anglofoních zemích Earnings Before Taxes (EBT). Oba termíny označují stejný pojem a lze je používat zaměnitelně. V podstatě je EBT neboli zisk před zdaněním měřítkem ziskovosti společnosti.

Výsledek hospodaření před zdaněním lze spočítat dvojím způsobem: buď jako

VH před zdaněním = výsledek hospodaření za běžnou činnost + finanční výsledek hospodaření a mimořádné výnosy - mimořádné náklady

nebo jako

VH před zdaněním = výsledek hospodaření za účetní období + daň z příjmu za běžnou činnost + daň z příjmu z mimořádných činností + převodu podílu na VH společníkům.

Výsledek hospodaření po zdanění

Položka "Výsledek hospodaření po zdanění" se v podstatě rovná položce "Výsledek hospodaření za účetní období". V položce "VH za účetní období" je jen odečtena položka "Převod podílu na výsledku hospodaření společníkům". Tato položka obsahuje nárok na podíl na zisku nebo povinnost úhrady ztráty vůči společníkům veřejné obchodní společnosti a komplementářům komanditní společnosti. A veřejných obchodních společností a komanditních společností u nás v poměru k akciovým společnostem a zejména společnostem s ručením omezeným příliš není.

Výsledek hospodaření za účetní období

Výsledek hospodaření je klíčovým ukazatelem, který poskytuje celkový přehled o finanční výkonnosti firmy za určité období. Výsledek hospodaření, také známý jako čistý zisk nebo čistá ztráta, představuje rozdíl mezi celkovými výnosy a celkovými náklady firmy za určité období. Je to konečný ukazatel, který zobrazuje, zda firma v daném období vydělala peníze (zisk) nebo utrpěla ztrátu.

Lze jej použít k porovnání výkonnosti firmy v různých časových obdobích (meziroční nebo mezikvartální srovnání) nebo k porovnání s konkurenčními firmami ve stejném odvětví. Na základě výsledku hospodaření může management upravit stávající strategii, aby zlepšil finanční výkonnost. Pomáhá managementu při rozhodování o strategických plánech, jako jsou expanze na nové trhy, investice do nových produktů nebo technologií. Výsledek hospodaření je klíčovým ukazatelem, který sledují akcionáři, protože ovlivňuje hodnotu jejich investic a rozhodování o výplatě dividend.

Příklady použití zjištěného výsledku hospodaření:

- Finanční analýzy: Analytici používají výsledek hospodaření k hodnocení výkonnosti firmy ve srovnání s předchozími obdobími nebo konkurenčními firmami.

- Hodnocení výkonnosti: Management sleduje výsledek hospodaření jako klíčový ukazatel úspěšnosti jejich strategií a rozhodnutí.

- Strategické plánování: Výsledek hospodaření poskytuje informace pro dlouhodobé plánování a investiční rozhodování.

Výsledek hospodaření za účetní období lze spočítat následovně:

VH za účetní období = Provozní výsledek hospodaření + Finanční výsledek hospodaření + (mimořádné výnosy - mimořádné náklady) - Daň z příjmu - Převod podílu na VH společníkům

Provozní cash flow

Provozní cash flow je finanční ukazatel, který měří množství hotovosti, kterou firma generuje ze své běžné provozní činnosti za určité období. Tento ukazatel je klíčový pro pochopení, jak efektivně firma dokáže generovat hotovost z činnosti, která je jejím hlavním předmětem podnikání.

Provozní cash flow je částka hotovosti, kterou firma vygeneruje z běžného provozu po započtení všech provozních příjmů a výdajů. Tento ukazatel zahrnuje hotovostní toky spojené s prodejem zboží nebo služeb, placením dodavatelům, vyplácením mezd a dalšími běžnými provozními náklady.

Výsledek hospodaření je ovlivněn mnoha mimořádnými operacemi (prodej dlouhodobého majetku a CP, mimořádný zisk/ztráta, ...) a nepeněžními operacemi (odpisy, rezervy vč. daňových a opravné položky, ...). Pokud chceme znát reálný výsledek hospodaření čistě z provozní činnosti bez vlivu nepeněžních a mimořádných operací, musíme výsledek hospodaření o tyto účetní operace očistit. Výsledkem je tzv. provozní cash flow společnosti. Pokud banky hodnotí rentabilitu společnosti či schopnost splácet dlouhodobé úvěry, používají pro výpočet provozní cash flow a je mu přikládán větší význam než výsledku hospodaření. Provozní cash flow říká, kolik peněz firma vydělá z pravidelné činnosti bez vlivu nepeněžních a mimořádných účetních položek.

Vypočtená kladná hodnota znamená, že firma dosahuje provozní činností kladný výsledek. Záporná hodnota znamená, že firma je z provozní činnosti ztrátová. Například pokud je provozní CF záporné a výsledek hospodaření kladný, tak to znamená, že hospodářský výsledek je dotovaný zpravidla prodejem majetku, mimořádnými výnosy, anebo nepeněžními účetními operacemi (rozpuštěním rezerv, opravných položek, ...).

Provozní cash flow lze vypočítat několika způsoby, nejběžnější jsou:

1. Přímá metoda výpočtu zahrnuje přímé sledování všech hotovostních příjmů a výdajů souvisejících s provozní činností.

Provozní cash flow = přijaté peníze od zákazníků - placení dodavatelům a zaměstnancům

2. Nepřímá metoda vychází z čistého zisku a upravuje jej o nepeněžní položky a změny pracovního kapitálu.

Provozní cash flow = čistý zisk + nepeněžní náklady - nepeněžní výnosy + změny pracovního kapitálu

Typické úpravy při nepřímé metodě zahrnují:

- Odpisy a amortizace: Přičítají se zpět, protože jsou to nepeněžní náklady.

- Změny v pohledávkách: Zvyšují se nebo snižují v závislosti na tom, zda pohledávky rostly nebo klesaly.

- Změny v závazcích: Zvyšují se nebo snižují v závislosti na tom, zda závazky rostly nebo klesaly.

- Změny v zásobách: Zvyšují se nebo snižují v závislosti na tom, zda zásoby rostly nebo klesaly.

Formy zisku zavedené v anglofonním prostředí a přenesené do českého prostředí

Dále popisované ukazatele vznikly v anglofonním prostředí, kde jsou jiné účetní postupy než u nás. I proto nejsou převoditelné do naší účetní sestavy jedna k jedné. Pokud je firma používá, je nutné je upravit podle našich účetních zvyklostí. Legislativně u nás nejsou upravené, dokonce neexistuje ani jediný "správný" výklad počítání těchto ukazatelů. Ale jsou stále více používané, zvláště většími společnostmi, které využívají zažité převody těchto ukazatelů do českého prostředí.

Proč počítat tyto ukazatele?

Pro porovnání mezi obdobími, divizemi i mezipodnikově se používají zejména ukazatele EBIT a EBITDA. EBIT a EBITDA slouží k trochu jiným účelům. EBIT je měřítkem provozního zisku, zatímco EBITDA přibližuje investorovi schopnost podniku generovat cash flow. V závislosti na charakteristice společnosti může být užitečnější jeden nebo druhý ukazatel. Použití obou ukazatelů často pomáhá získat lepší představu o schopnosti společnosti vytvářet výnosy ze své činnosti.

EAT (Earnings After Taxes)

Jako EAT se označuje zisk po zdanění. To odpovídá českému Výsledku hospodaření za účetní období. Hodnota pro EAT a Výsledek hospodaření za účetní období je však závislá na účetních předpisech té které dané země. Tyto hodnoty tak nelze u firem působících v jiných zemích napřímo porovnávat. Je to spíš jakési vodítko pro nalezení odpovídající položky z českého VZZ pro anglofonní účetní pojem. Příliš často se s ním ale v praxi nesetkáte. Hodnotí jej třeba investoři, banky nebo dodavatelé jako první rychlý náhled na finanční kondici firmy, protože hospodářský výsledek spolu s výší tržeb a podílem vlastního kapitálu vytvoří první dojem jak na tom firma je. Naopak není vhodný pro hodnocení provozní činnosti, protože není očištěný od nepeněžních odpisů a mimořádných účetních operací (např. prodej majetku).

Pro výpočet čistého zisku se využívá účetní zisk. Jde tedy o účetní číslo, které je zaneseno ve finančních a daňových výkazech. Lze říci, že propojuje výsledovku s rozvahou. Čistý zisk se tedy typicky a v souladu s platnou legislativou rozděluje mezi rezervní fond, další fondy, mezi zaměstnance nebo společníky firmy (jako dividenda). Může také zůstat jako nerozdělený. Způsob a forma rozdělování čistého zisku je rozdílné v různých státech a různých typech společností.

EBT (Earnings Before Taxes)

EBT se používá pro analýzu ziskovosti společnosti bez vlivu jejího daňového režimu. Umožňuje lepší srovnatelnost společností v různých státech nebo zemích, protože daňové sazby se mohou v různých zemích výrazně lišit. Analytici často dávají přednost připočtení zpětných daní k čistému zisku, aby měli k dispozici srovnatelnou výdělečnou sílu napříč širokou škálou společností.

Ve skutečnosti není rozdíl mezi Earnings Before Taxes (EBT) a českým ekvivalentem Výsledek hospodaření před zdaněním. Oba termíny označují stejný pojem a lze je používat zaměnitelně. V podstatě je EBT neboli zisk před zdaněním měřítkem ziskovosti společnosti. EBT označuje částku, která společnosti zůstane po odečtení všech provozních nákladů, ale před odečtením nákladů na platbu daně.

Pro výpočet EBT lze použít tři vzorce:

1. EBT = Tržby z prodeje - Náklady na prodej a služby (COGS) - Prodejní, správní a režijní náklady

(SG&A) - Odpisy a amortizace

2. EBT = EBIT - nákladové úroky

3. EBT = čistý zisk + daně

EBT neboli zisk před zdaněním vypočítáte v analogii českých účetních předpisů z položek výkazu zisků a ztrát těmito způsoby:

EBT = Výsledek hospodaření za účetní období + Daň z příjmů za běžnou činnost + Daň z příjmů

z mimořádné činnosti (u starší verze výkazu).

Jako EBT se někdy také označuje:

EBT = Výsledek hospodaření před zdaněním

EBIT (Earnings Before Interests and Taxes)

Zisk před úroky a zdaněním – EBIT je běžným ukazatelem provozní ziskovosti společnosti. Jak již název napovídá, EBIT je čistý zisk bez vlivu úroků z dluhu a daní. Oba tyto náklady jsou skutečnými peněžními výdaji, které však nejsou přímo generovány hlavní obchodní činností společnosti. Vynecháním úroků a daní odhaluje EBIT základní ziskovost podniku. Představuje efekt podnikatelské činnosti podniku bez ohledu na zvolený způsob financování a na zdanění.

EBIT coby zisk před úroky a zdaněním je asi nejčastěji využívaným finančním ukazatelem v anglofonních zemích. V těch zemích se EBIT vypočítá jako provozní výnosy (Operating Revenue) - provozní výdaje (OPEX). Některé zdroje pak k této hodnotě ještě (poměrně správně) přičítají jiné než provozní výnosy (non-operating income), což v intencích české VZZ označuje Mimořádný výsledek hospodaření (ve starší verzi výkazu).

Jak se EBIT počítá

Existují dva způsoby výpočtu EBIT. První metoda vychází z čistého zisku společnosti, ke kterému zpětně přičítá úrokové náklady a zaplacené nebo zaúčtované daně:

1. EBIT = čistý zisk + úrokové náklady + daně

2. EBIT = tržby z prodeje – Náklady na prodej a služby (COGS) – přímé náklady na prodané statky/ zboží– provozní náklady

EBIT vypočtený druhou metodou se vždy rovná provoznímu zisku definovanému podle GAAP. EBIT vypočtený první metodou se však od provozního zisku může lišit, pokud čistý zisk zahrnuje neprovozní výnosy a/nebo neprovozní náklady

EBIT je ukazatelem provozního zisku. To platí pro obě metody výpočtu (při uplatnění druhé metody nemusí být přesným odrazem). Eliminací vlivu úroků a daní ukazuje základní ziskovost podniku bez ohledu na kapitálovou strukturu společnosti nebo daňovou jurisdikci, ve které působí. Investoři mohou pomocí EBIT získat obraz o konkurenceschopnosti daného podniku a jeho potenciální investiční atraktivitě. EBIT lze použít k porovnání společností ve stejném průmyslovém odvětví, které mají různou kapitálovou strukturu nebo působí v různých daňových jurisdikcích.

Podle českých účetních standardů je jako výpočet EBIT nejčastěji použita následující definice vycházející z českých účetních výkazů:

EBIT = výsledek hospodaření po zdanění + daň z příjmu + nákladové úroky

EBIT (zisk před úroky a zdaněním) převedeno do českého prostředí lze tedy získat jako

EBT + nákladové úroky, a je jen na vás, který EBT (tedy jakým způsobem vypočítaný) použijete.

V českém účetním prostředí u některých firem se EBIT rovná nebo se blíží Provoznímu výsledku hospodaření. Ale takto to zjednodušit nelze, u firem s finančními náklady a výnosy může být rozdíl významný.

Například i Ministerstvo financí ČR zaměňuje ve svých dokumentech finanční analýzy jednotlivých let českého hospodářství EBIT s provozním výsledkem hospodaření. Ale samo správně upozorňuje, že je to určité zjednodušení, a k tomu takto přistupují kvůli chybějícím datům (jedná se o nákladové úroky), které má k dispozici. Proto pokud porovnáváte svoji hodnotu EBIT s daty MF ČR, měli byste s touto skutečností počítat.

EBITDA (Earnings Before Interests, Taxes, Depreciation and Amortization)

EBITDA se více začala používat již v 80. letech 20. století, kdy se s její pomocí hodnotila schopnost společností nakládat se svými vlastními dluhy. Díky rozmachu jejího používání se stala ukazatelem, který srovnává výkony různých společností mezi sebou, bez ohledu na určitá specifika, která se mohou mezi jednotlivými společnostmi objevit. Důležité je, že vynechává z hodnocení úrokovou a daňovou sazbu z příjmu právnických osob, protože tu společnost nemůže ovlivnit a také se v každé zemi a v každém čase může lišit.

EBITDA je pro posouzení rentability společnosti zpravidla přesnější než výsledek hospodaření, ale i tak má významné nedostatky. Otázkou zůstává, zdali se EBITDA stala populární pro její užitečnost při porovnání rentability firem. Anebo proto, že je vypočtená hodnota EBITDA vždy významně větší než hodnota výsledku hospodaření a lépe se firmám (managementu firem) prezentuje. Ať již je pravda jakákoli, EBITDA je v současnosti jeden z nejpopulárnějších ukazatelů při analýze rentability firmy, a proto pokud s EBITDOU budete pracovat, měli byste znát níže uvedené nedostatky:

- EBITDA nebere v úvahu platbu úroků a daní, tedy výdaje, které mají významný vliv na CASH FLOW

- EBITDA upravuje výsledek hospodaření o nepeněžní operace (odpisy) a tím ho částečně zreálňuje, nicméně tyto nepeněžní operace nezahrnuje všechny. EBITDA nezohledňuje účtování o změně rezerv, odložených daní a opravených položek.

- EBITDA nevylučuje mimořádné položky včetně zisku z prodeje majetku, tedy zisk, který nebyl dosažen pravidelnou provozní činností. Při hodnocení rentability firmy je nutné o tento mimořádný zisk rentabilitu firmy upravit.

EBITDA se od EBIT liší tím, že nezahrnuje odpisy a amortizaci. Odpisy a amortizace (v češtině se často uvádí pouze jako odpisy) jsou účetní techniky, které rozkládají pořizovací cenu majetku na několik let, což vede k opakujícím se nákladům, které se každoročně odečítají od výnosů společnosti. Odpisy se uplatňují u dlouhodobého hmotného majetku, jako jsou stroje, zatímco amortizace se používá u nehmotného majetku, jako jsou patenty. Odpisy a amortizace nejsou peněžními výdaji a nemají vliv na likviditu společnosti. Nezahrnování odpisů a amortizace tak opět může investorům poskytnout srovnání výkonnosti zkoumané společnosti s ostatními společnostmi ve stejném odvětví.

Protože však nezahrnuje pohyby pracovního kapitálu, není ekvivalentní provoznímu cash flow, jak je definováno podle GAAP. Některé společnosti navíc vykazují upravený ukazatel (adjusted) EBITDA, který rovněž nezahrnuje různé jednorázové a mimořádné položky.

EBITDA je jako ukazatel ziskovosti užitečná zejména v odvětvích s vysokým podílem aktiv, kde jsou společnosti často vysoce zadlužené. U těchto společností mohou roční odpisy/amortizace a úrokové náklady spojené s těmito aktivy významně snižovat čistý zisk společnosti.

Pro výpočet EBITDA lze použít 2 metody:

Existují dvě široce používané metody výpočtu EBITDA. První metoda vychází z čistého zisku a připočítává úroky, daně, odpisy a amortizaci:

1. EBITDA = čistý zisk + úrokové náklady + daně + odpisy + amortizace

Pokud počítáte ukazatel EBITDA z účetní závěrky společnosti, najdete si ve výsledovce čistý zisk, úrokové náklady a daně. Odpisy a amortizace se někdy uvádějí samostatně jako položky výkazu zisku a ztráty nebo výkazu peněžních toků. Případně mohou být sdruženy do provozních nákladů, v takovém případě je obvykle najdete v příloze k účetní závěrce.

Druhá metoda výpočtu vychází z EBIT vypočteného jednou ze dvou dříve popsaných metod a zpětně připočte odpisy a amortizaci. Vzorec je následující:

2. EBITDA = EBIT + odpisy + amortizace

EBITDA je do českých podmínek poměrně těžko převoditelná, neboť amortizaci zakoupeného zboží u nás zohledňují právě odpisy. Pokud však připustíme, že odpisy a amortizace jsou totéž, můžeme EBITDA získat jako EBIT + Odpisy dlouhodobého nehmotného a hmotného majetku.

Podle českých účetních standardů je jako výpočet EBIT nejčastěji použita následující definice vycházející z českých účetních výkazů:

EBITDA = výsledek hospodaření po zdanění + daň z příjmu + odpisy + nákladové úroky

V praxi si však některé firmy tento ukazatel upravují podle svých potřeb, například počítají EBITDA podle následující formule:

EBITDA = provozní výsledek hospodaření + odpisy + změna stavu rezerv a opravných položek

Takto upravená EBITDA vyloučí z výpočtu daň z příjmů a finanční a mimořádné výnosy a náklady. Dále ve výpočtu zohlední zpravidla hlavní nefinanční položky výsledovky, odpisy a změnu stavu rezerv a opravných položek.

Operating Income (Provozní zisk)

S obdobou provozního výsledku hospodaření se lze setkat například i v USA, a to v podobě tzv. Operating income. K jeho výpočtu však vede poněkud jiný vzorec respektující americké účetní standardy. Operating income se tak vypočítá jako rozdíl hrubého výnosu (gross income) neboli tržeb a provozních nákladů, tedy operating expenses neboli OPEX (prodejní, všeobecné a administrativní náklady {SG&A} a odpisy a amortizace). Provoznímu výsledku hospodaření se říká také provozní zisk (operating profit). Operating income však oproti Provoznímu výsledku hospodaření nepočítá s daněmi. Vypovídá o výši zisku realizovaného z běžných činností podniku.

Pokud chcete získat přehled o tom, jak se společnosti daří, je klíčovým ukazatelem provozní zisk. Provozní výnosy měří ziskovost hlavních obchodních operací společnosti po odečtení všech provozních nákladů. Ukazuje, jak efektivně dokáže společnost generovat hotovost ze svých obchodních operací. Díky vyloučení vlivu daní, úroků a jednorázových událostí, jako jsou akvizice a odpisy, pomáhá provozní příjem manažerům, investorům a věřitelům zaměřit se na základní prvky, které jsou jádrem podnikání společnosti.

Výpočet Operating Income:

Operating Income = Gross profit (hrubý zisk nebo tržby) - Operating expenses (provozní náklady, tedy prodejní, všeobecné a administrativní náklady {SG&A}) - Depreciation and Amortization (odpisy)

Provozní náklady zahrnují také náklady na prodané zboží (COGS). COGS jsou peníze vynaložené na výrobu a prodej výrobku. Do nákladů na prodej spadají například zásoby, suroviny, práce a marketing. Dobrým způsobem, jak zjistit, zda určitý náklad spadá nebo nespadá do této kategorie, je položit si otázku: Kdybychom nyní nevyráběli ani neprodávali žádný výrobek, byl by tento náklad stále nutný? Mzdy zaměstnanců, hypotéky, pojištění a služby je třeba platit, i když se neprodávají žádné výrobky. Pokud však společnost na určitou dobu pozastaví výrobu, nevzniknou jí náklady spojené přímo s výrobou - tyto náklady jsou COGS.

Do českého prostředí jej lze přenést opět jen volně. Nejčastěji by se mohl v českém prostředí počítat jako

Operating Income = tržby - provozní náklady (Náklady vynaložené na prodané zboží, Spotřeba materiálu a energie, Služby, Osobní náklady, Jiné provozní náklady) - odpisy

NOPAT (Net Operating Profit After Taxes)

Čistý provozní zisk po zdanění (NOPAT) je potenciální peněžní zisk společnosti, pokud by její kapitalizace nebyla zatížena pákovým efektem, tj. pokud by neměla žádný dluh. Tento údaj nezahrnuje jednorázové ztráty nebo náklady; ty neposkytují pravdivý obraz skutečné ziskovosti společnosti. Některé z těchto poplatků mohou zahrnovat náklady související s fúzí nebo akvizicí, které, pokud jsou zohledněny, nemusí nutně ukazovat přesný obraz činnosti společnosti, i když mohou ovlivnit hospodářský výsledek společnosti v daném roce.

Analytici při posuzování společnosti jako investice sledují mnoho různých ukazatelů výkonnosti. Nejčastěji používanými měřítky výkonnosti jsou tržby a růst čistého zisku. Tržby představují vrcholové měřítko výkonnosti, ale nevypovídají o provozní efektivitě. Čistý zisk zahrnuje provozní náklady, ale také daňové úspory z dluhu. Čistý provozní zisk po zdanění je hybridní výpočet, který analytikům umožňuje porovnávat výkonnost společnosti bez vlivu finanční páky. NOPAT je používán analytiky a investory jako přesné a přesné měření ziskovosti pro porovnání finančních výsledků společnosti v celé její historii a ve srovnání s konkurencí.

NOPAT neboli čistý provozní zisk po zdanění je ale poněkud komplikovaným ukazatelem, a to i v anglofonní literatuře. Jen anglická verze Wikipedie uvádí hned dva různé vzorce. Ten první pracuje s přísně terminologickým přístupem, kdy od Operating Profit (což je často používaná alternativa k Operating Income) pouze odečte částku odvedenou na daních - tj. vynásobí jej závorku (1 - sazba DPPO) potažmo odečte částku zaplacenou na DPPO. Problém však spočívá v tom, že kupříkladu Investopedia, který tento vzorec taktéž používá, hovoří o tom, že NOPAT nezahrnuje daňové úspory plynoucí z odpočtu nákladových úroků. Jiné zdroje zase hovoří o tom, že NOPAT nebere v úvahu CAPEX (Capital Expenditure) neboli náklady (a ani úroky) na dlouhodobý hmotný a nehmotný majetek.

Vzorce pro výpočet NOPAT jsou následující:

1. NOPAT = Operating Income × (1 - Tax Rate)

kde: Operating Income = hrubý zisk snížený o provozní náklady

Při jiném způsobu výpočtu se z čistého zisku odečtou úrokové náklady a vlivy ostatních neprovozních činností (jednorázové zisky a ztráty), aby se dospělo k hodnotě, která se blíží hodnotě ročního zisku firmy.

2. NOPAT = (Net Income - after-tax Non-operating Gains + after-tax Non-operating Losses + after-tax Interest Expense)

NOPAT = (čistý zisk - neprovozní zisky po zdanění + neprovozní ztráty po zdanění + úrokové náklady po zdanění). NOPAT nezahrnuje jednorázové ztráty a jiné jednorázové náklady, protože ty nepředstavují skutečnou, průběžnou ziskovost podniku.

NOPAT se tedy už v domácím prostředí definuje různě a o to hůře se pak převádí do prostředí českého. Můžete tak vzít v úvahu například Provozní výsledek hospodaření ovšem s tou aproximací (nepřesností), že původní NOPAT nezohledňuje odpisy dlouhodobého majetku anebo můžete použít českou alternativu pro EBIT a odečíst od něj Daň z příjmů.

Do českého prostředí se dá NOPAT nejspíše převést jako:

1. NOPAT = Operating Income × (1 - sazba daně z příjmu)

kde Operating Income = tržby - provozní náklady (Náklady vynaložené na prodané zboží, Spotřeba materiálu a energie, Služby, Osobní náklady, Jiné provozní náklady) - odpisy

nebo

2. NOPAT = EBIT - dan z příjmu

kde EBIT bude počítán např. EBIT = výsledek hospodaření po zdanění + daň z příjmu + nákladové úroky

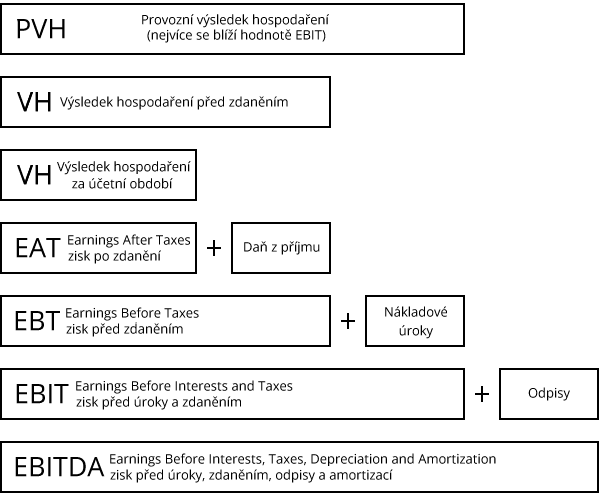

Formy zisku bychom mohli vzhledem k sobě prezentovat nejspíše takto:

Použité zdroje

Neumaierová Inka: Řízení hodnoty, Praha: VŠE, 1998, 137 s., ISBN 80-7079-921-8

Kislingerová Eva: Oceňování podniku. 2. přeprac. a dopl. vyd. Praha: C.H. Beck, 2001. 367 s. ISBN 8071795291.

Neumaier Ivan - Neumaierová Inka: Výkonnost a tržní hodnota firmy, Grada, 2002, 215 s., ISBN 80-247-0125-1

Miloslav Synek, Heřman Kopkáně, Markéta Kubálková: Manažerské výpočty a ekonomická analýza, Nakladatelství C. H. Beck, s. r. o., 2009, 320 s., ISBN 978-80-7400-154-3

https://finex.cz/ebit-a-ebitda-co-je-to/

https://managementmania.com/cs/

https://www.grantthornton.cz/clanek/vysledek-hospodareni-bezneho-obdobi/

https://www.mpo.cz/cz/rozcestnik/analyticke-materialy-a-statistiky/analyticke-materialy/