Znáte včasné varovné příznaky blížícího se bankrotu firmy?

Bankrotní a bonitní modely indikují jedním číslem dobré finanční zdraví firmy nebo možný blížící se bankrot. V programu FinAnalysis používáme následující.

Obsah stránky

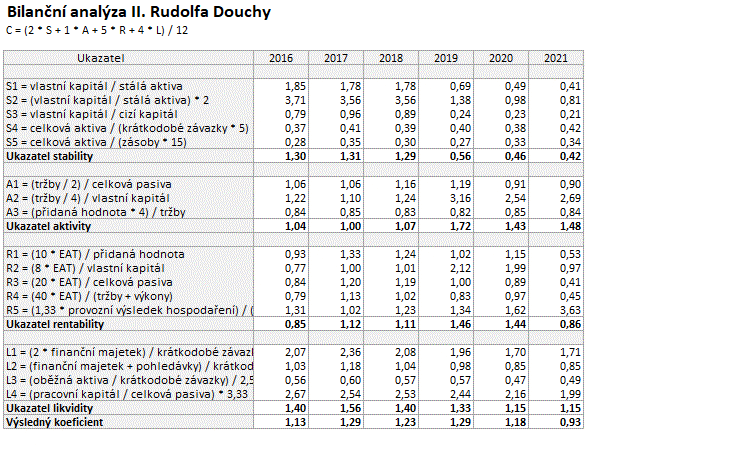

Bilanční analýza Rudolfa Douchy

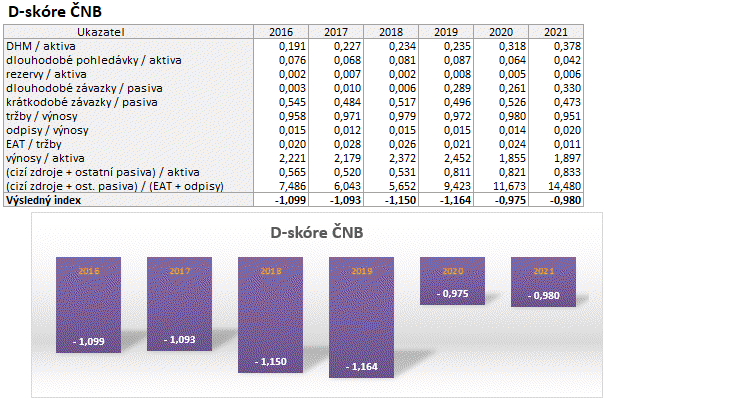

D-skóre - Index České národní banky

Beermanova diskriminační funkce

Kralicek rychlý test, modifikace Kislingerová

Díky provedení fundamentální analýzy důkladné pronikáte do zjištění výkonu a schopnosti firmy. Velmi frekventované je používat pro analýzu finanční situace podniku paralelní ukazatelové soustavy. Vybrané ukazatele jsou považovány co do významu za rovnocenné a jsou shrnovány do skupin podle toho, kterou oblast podnikového hospodaření postihují. Jednotlivé ukazatele paralelní ukazatelové soustavy však nemají pro hodnocení finančního zdraví stejný význam. Problémem je objektivní výběr nejdůležitějších ukazatelů a stanovení výše jejich důležitosti.

Východiskem z problému správného výběru ukazatelů jsou bonitní a bankrotní modely. Jejich přínosem je snaha o omezení subjektivity při výběru stěžejních ukazatelů a jejich významnosti. V tomto ohledu předstihují bonitní nebo bankrotní indikátory sebepodrobnější a detailnější modely vícekriteriálního rozhodování, které pracují se subjektivními výběry ukazatelů a jejich vah. Bonitní a bankrotní indikátory jsou z tohoto hlediska objektivnější.

Různé bankrotní a bonitní modely vytvořili finanční analytici na reálných datech konkrétních společností v konkrétních zemích a čase. Pomocí vytvořených vzorců modely předvídají, jestli firma přináší zisk či se ubírá spíše k bankrotu. Výsledkem modelu je jediná hodnota, která umožňuje hodnocení společnosti. Předpověď bankrotu lze zjistit již několik let před skutečným zbankrotováním. Některé z analyzovaných společností poté podle předpovědí i zkrachovaly.

Velmi užitečné jsou tyto modely pro investora při posouzení koupě akcií či dluhopisů firmy. Modely zahrnují důležité položky jako například aktiva, dluhy, zisk, tržby, závazky a další.

V našem programu FinAnalysis používáme jako metodu firemní finanční analýzy i výpočet některých známých a důležitých bankrotních a bonitních modelů, a to českých i zahraničních.

Ve FinAnalysis můžete použít následující bankrotní modely

Bankrotní, nebo-li predikční, modely představují systémy včasného varování, neboť podle chování vybraných ukazatelů indikují případné ohrožení finančního zdraví. Tyto modely odvodili zkušení finanční analytici na základě skutečných dat u firem, které v minulosti zbankrotovaly, nebo naopak dobře prosperovaly. Vycházejí z předpokladu, že ve firmě dochází už několik let před úpadkem k jistým anomáliím, ve kterých jsou obsaženy symptomy budoucích problémů a které jsou charakteristické právě pro ohrožené firmy. Modely jsou vhodné nejen pro současné, ale i budoucí rozhodování. Umožňují managementu oddělit a správně interpretovat indikátory případných budoucích problémů a včas je identifikovat a upravit dříve, než dojde k vážným problémům nebo dokonce bankrotu.

O nejlepším českém bonitně-bankrotním modelu IN řekl jeden z jejich autorů Ivan Neumaier:

Vlastníci a investoři hodnotí podnik podle jeho finanční výkonnosti (bonity). Věřitelé a dodavatelé hodnotí podnik především podle jeho schopnosti splácet závazky (nebezpečí bankrotu). Toto posoudit není jednoduché a především je to pracné. Pro rychlé stanovení finančního zdraví existují bankrotní a bonitní indexy. Tyto indexy s určitou pravděpodobností na základě výpočtu několika ukazatelů stanoví, zda podnik má dobré či špatné finanční zdraví, nebo leží v tak zvané šedé zóně, kdy nelze říci, zda je zdravý či nemocný.

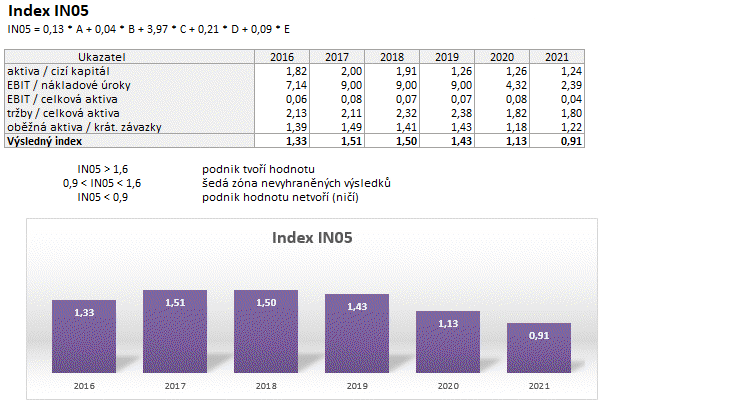

Index IN05 je bonitně-bankrotní index. Když je jeho hodnota vyšší než 1,60 pak s 83% pravděpodobností podnik tvoří hodnotu pro své majitele, jinak řečeno má velmi dobrou bonitu. Pokud je hodnota indexu nižší, než 0,90 pak s 77% pravděpodobností podnik spěje k bankrotu. Když se hodnota indexu pohybuje mezi 0,90 a 1,60 nelze jednoznačně stanovit, zda podnik tvoří hodnotu nebo spěje k bankrotu. Výhodou je, že pro výpočet indexu stačí několik veřejně dostupných údajů o podniku. Byly provedeny studie nezávislé na nás, kdy byla posuzována úspěšnost různých indexů a to i zahraničního původu. Mohu konstatovat, že naše indexy IN95, IN01 vyšly velmi dobře a IN05 jako nejlepší. Index IN99 dopadl spíše průměrně. (zdroj: https://www.shekel.cz/849/interview-s-ivanem-neumaierem)

Index IN05 manželů Inky a Ivana Neumaierových

Pojetí modelu

Manželé Inka a Ivan Neumaierovi sestavili index důvěryhodnosti IN na základě souboru 100 českých podniků ověření vybraných statisticko-matematických metod. Tento index odráží zvláštnosti českých účetních výkazů a ekonomické situace v ČR. Obdobně jako Altmanovo Z-Score obsahuje index důvěryhodnosti IN standardní poměrové ukazatele z oblasti aktivity, výnosnosti, zadluženosti a likvidity.

Mezi jeho ukazateli není zastoupen ani jeden, který by pracoval s tržní hodnotou firmy, jak je tomu u Altmanova modelu. Tato úprava je výhodou pro podmínky málo likvidního kapitálového trhu. Podle manželů Neumeirových je "specifikem pro českou ekonomiku, kde je vysoká platební neschopnost, zařazení ukazatele Závazky po lhůtě splatnosti/výnosy". Tento ukazatel charakterizuje neschopnost firmy a snižuje se o něj hodnota indexu. Index byl testován na datech tisíců českých firem a prokázal vynikající vypovídací schopnost pro odhad finanční tísně těchto firem.

Index IN05 je zatím poslední verzí z indexů IN. Tento index byl sestaven, aby aktualizoval index IN01, který v roce 2004 začal ztrácet svou úspěšnost předpovědi. Manželé Neumaierovi se po otestování indexu IN01 rozhodli mírně upravit váhy pro index IN05.

Jak se počítá

IN05 = 0,13 * A + 0,04 * B + 3,97 * C + 0,21 * D + 0,09 * E

Vzorec je založen na finančních ukazatelích

- A = aktiva / cizí kapitál

- B = EBIT / nákladové úroky

- C = EBIT / celková aktiva

- D = tržby / celková aktiva

- E = oběžná aktiva / krátkodobé závazky

A = Aktiva / Cizí zdroje

Tento ukazatel říká, jaká část veškerého majetku firmy (aktiv) potažmo všech zdrojů firmy (pasiv) je tvořena cizími zdroji. V praxi nám tedy říká to, jakou míru rizika a finanční zainteresovanosti nesou vlastníci firmy. Na tento ukazatel se přitom dá dívat dvěma způsoby - čím větší finanční zainteresovanost ve firmě vlastníci mají, tím větší je jejich zájem, aby firma nezkrachovala. Na druhou stranu, pokud firma využívá jen málo cizích zdrojů, je finanční páka malá a může méně vydělat. Velký problém s tímto ukazatelem zcela zjevně nastává také v okamžiku, kdy se cizí zdroje limitně blíží nule (typicky u firem bez bankovních úvěrů, kde jsou cizí zdroje tvořeny jen krátkodobými závazky vůči zaměstnancům (nevyplacené mzdy) a státu (neodvedené zálohy na daň, sociální a zdravotní pojištění)). Na druhou stranu je zjevné, že na začínající firmy bez bankovních úvěrů a dlouhodobých cizích zdrojů index IN05 nemusí zrovna dvakrát dobře fungovat. Pro univerzálnější nasazení indexu IN05 je proto vhodné i u ukazatele A zvolit maximální hodnotu, kterou by ukazatel neměl přesáhnout. Autoři sice takovou hodnotu nedoporučují, ale pokud u ukazatele B se osvědčila jako maximum hodnota 9, lze porovnáním vah ukazatel A a B dospět k názoru, že pro ukazatel A by jako vhodné maximum měla být volena hodnota 2,78. Při váze tohoto ukazatele 0,13 se však méně extrémní případy podaří často srovnat.

B = EBIT / Nákladové úroky

Tento ukazatel dává do poměru EBIT a nákladové úroky. Nákladové úroky podle definici ČSÚ představují platební povinnost z titulu úroků vůči bankám, dodavatelům, v případě půjček, finančních operací. Nepatří sem úroky, pokud se zahrnují přímo do pořizovací ceny nehmotného a hmotného investičního majetku. Pokud tedy dáme do souvislosti nákladové úroky s EBIT, de facto se tím snažíme zjistit, jak velký podíl tyto úroky na EBIT tvoří neboli také jak vysoké úroky nám naši věřitelé dávají v poměru k tomu, kolik naše firma vlastně vydělává. A právě tento poměr už může vypovídat něco o naší ekonomické a vyjednávací síle vůči věřitelům i o naší schopnosti přežít ve špatných dobách. Při výpočtu hodnoty indexu je vhodné ukazatel úrokového krytí (EBIT/Ú) omezit číslicí 9. Pokud by se úroky blížily nulové hodnotě, tento ukazatel by hodnotu indexu velmi zkreslil, neboť by výrazně převážil nad ostatními ukazateli. V indexu IN05 je váha tohoto ukazatele velice nízká, konkrétně 0,04.

C = EBIT / Aktiva

Ukazatel rentability aktiv ukazuje, do jaké míry se daří společnosti z dostupných aktiv (respektive pasiv) generovat zisk. ROA vypovídá o míře zhodnocení aktiv firmy. Ukazuje, jaký zisk vygeneruje majetek vázaný na podnikání, lze z něj vyčíst i to, jaký potenciál ziskovosti majetek, který firma k podnikání využívá, má. Rentabilita aktiv se může být také označena jako produkční síla. Důležité je to, zda firma dokáže svůj majetek efektivně využít. Čím větší je ROA, tím lépe pro firmu. ROA přitom hraje při jeho výpočtu vůbec nejvýznamnější roli. Tento ukazatel v IN05 drží standardní 3,97. Z pohledu indexu IN05 je váha ROA o jeden až dva řády vyšší než váha zbylých ukazatelů.

D = Tržby / Aktiva

Tento ukazatel říká, kolik prostředků je firma ročně schopna vygenerovat ze zdrojů, které má k dispozici. Měří efektivitu, s jakou je podnik schopen využívat svá aktiva (tedy veškeré prostředky) pro podnikání. Minimálně by měla být hodnota obratu aktiv na úrovni 1. Čím je hodnota vyšší, tím lépe firma své zdroje využívá. Pokud má podnik nízkou hodnotu tohoto ukazatele, tak to znamená, že má neúměrnou majetkovou vybavenost a neefektivně jí také využívá. Pokud výsledek vykazuje zhoršující se trend nebo vychází méně než je obvyklý oborový průměr, podnik by měl buď zvýšit tržby, nebo zvážit odprodání některých aktiv. U indexu IN05 má tento ukazatel váhu 0,21.

E = Oběžná aktiva / Krátkodobé závazky

Tento ukazatel je de facto pouze upravenou běžnou likviditou. Ta však ve jmenovateli počítá pouze s krátkodobými závazky a krátkodobé bankovní úvěry a výpomoci opomíjí. Nicméně i tento ukazatel nám říká, kolikrát je společnost schopna uspokojit pohledávky svých věřitelů tím, že všechna svoje oběžná aktiva přemění v peněžní prostředky. Doporučená hodnota běžné likvidity je 1,8 až 2,5, případně pro průmyslové podniky může být jako spodní hranice uvažována 1,5. V indexu IN05 nicméně hraje tento ukazatel poměrně nevýznamnou roli a jeho váha je 0,09.

Interpretace výsledku

| IN05 > 1,6 | Podnik tvoří hodnotu |

| 0,9 < IN01 < 1,6 | Šedá zóna nevyhraněných výsledků |

| IN05 < 0,9 | Podnik hodnotu netvoří (ničí) |

Poznámka

Autoři indexu prozkoumali úspěšnost v zařazení podniků i podrobněji. Jedním z podrobnějších hodnocení, a to hodnocení pro střední podniky, bylo následující:

- Index IN05 správně zařadil 83 % podniků tvořících hodnotu a 78 % podniků spějících k bankrotu, přičemž průměrná úspěšnost správného zařazení činí 81 %.

- Do opačné (nesprávné) skupiny podniků zařadil index pouhé 2 % podniků tvořících hodnotu a 9 % podniků mířících k bankrotu.

- Pokud index zařadil podnik do šedé zóny, nebylo to počítáno ani jako úspěšné ani jako neúspěšné zařazení.

Index IN05 dosáhl už krátce po svém vzniku poměrně širokého využití mezi podniky a zařadil se jako rovnocenný partner po bok zahraničních bonitních a bankrotních indexů používaných v České republice.

Přednosti indexu

- Jednoduchost výpočtu

- Pracuje s veřejně dostupnými informacemi

- Lze použít pro podniky neobchodované i obchodované na burze

- Zohledňuje podnikovou výnosnost i riziko

- Jasná interpretace výsledků, lze porovnávat podniky mezi sebou na základě hodnoty indexu, hodnota určuje umístění podniku v žebříčku podniků

- Byl sestaven na datech českých podniků, zohledňuje specifika českého trhu

- Velmi dobrá vypovídací schopnost pro průmyslové podniky zejména střední a velké velikosti

Omezení indexu

- Dobrá vypovídací schopnost jen pro průmyslové podniky

- Hodnotí výkonnost podniku, avšak neřeší, jak bylo výkonnosti dosaženo

- Lze počítat jen v ročním časovém horizontu, index pracuje s ročními daty (z finanční uzávěrky)

- Zobrazuje současný stav, či blízkou budoucnost, nelze vztáhnout dlouhodobému pohledu na podnik

- Vhodné použít jen jako doplněk podnikového řízení, nezajišťuje komplexní pohled na podnik

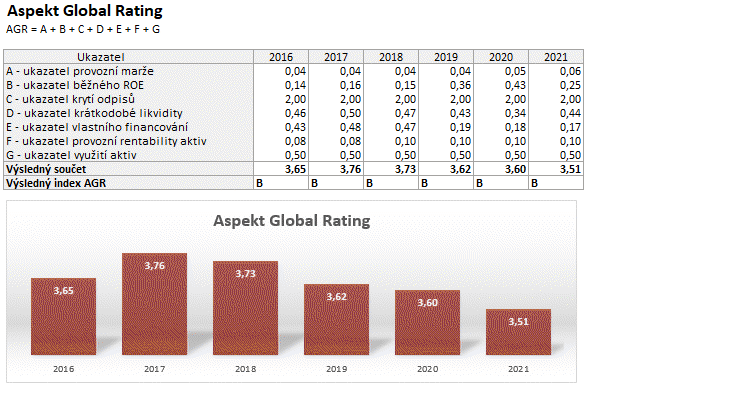

Aspekt Global Rating

Pojetí modelu

Aspekt Global Rating je produktem dříve české společnosti Aspekt. Model byl zkonstruován záměrně pro analýzu finanční situace českých společností v podmínkách české ekonomiky. Aspekt Global Rating pracuje ve svém výpočtu se sedmi vybranými poměrovými ukazateli, prostřednictvím kterých jsou hodnoceny jednotlivé oblasti finanční situace podniku, a to: rentabilita, zadluženost, aktivita, likvidita a produktivita.

Ratingová známka je přidělena analyzovanému podniku na základě součtu všech sedmi výsledných hodnot poměrových ukazatelů. Při hodnocení je využíváno devítibodové stupnice, kde jsou jednotlivé stupně označeny písmeny.

Metodika Aspekt Global Rating je postavena na základní filozofii hledání "optimálního" podniku. Východiskem jsou účetní data dostupná z rozvahy a výkazu zisku a ztráty společnosti za příslušná období, k nimž se rating stanovuje. Nosnými prvky Aspekt Global Rating jsou ukazatele, váhové koeficienty, limitní hodnoty a hodnotící škála. Aspekt Global Rating je sestaven ze 7 ukazatelů, které obsahují 20 položek z rozvahy a výsledovky, které jsou vzájemně závislé i nezávislé, přičemž snahou je, aby výsledky byly co nejméně ovlivňovány odvětvovou růzností jednotlivých zkoumaných podniků.

Model reaguje nejcitlivěji na změnu odpisů, protože při výpočtu jsou použity celkem čtyřikrát. Jejich vliv je ovšem negativní, při poklesu jejich hodnoty o polovinu, roste výsledná hodnota o 79 %. Další významná vstupní veličina je provozní výsledek hospodaření, ten ovšem výslednou hodnotu ovlivňuje pozitivně. Jestliže se provozní výsledek hospodaření změní o 50 %, změna se projeví v hodnotě indexu o 40 %. Středně významnou položkou jsou celková aktiva podniku, která mají stejně jako odpisy negativní vliv na výslednou hodnotu. Další středně významnou položkou jsou tržby za prodej vlastních výrobků a služeb, které mají pozitivní vliv na výslednou hodnotu. Další proměnné krátkodobé závazky, krátkodobé pohledávky, finanční majetek, vlastní kapitál a výsledek hospodaření běžného období již výsledek ovlivňují minimálně.

AGR je složen ze 7 ukazatelů, které obsahují 20 položek z účetních výkazů, které jsou na sobě nezávislé i závislé. Snahou tohoto ukazatele je minimalizovat vliv různosti odvětví na výsledky hodnoceného podniku. Model Aspekt Global Rating se zaměřuje zejména na provozní část hodpodaření podniku, která zároveň bývá tou nejvýznamnější.

Aspekt Global Rating se odlišuje od bonitních a bankrotních modelů tím, že každému ukazateli je dána horní i dolní mez, zabraňující extrémním hodnotám, které by mohly ovlivnit výsledek.

Vyhodnocení ukazatelů - odborná literatura sice uvádí doporučené hodnoty pro jednotlivé ukazatele, autoři ale varují před neuváženým posuzováním těchto hodnot. Každý podnik je specifický a je potřeba jej posuzovat individuálně. Je také nutné zohledňovat, čím se podnik zabývá a do jakého odvětví spadá. Mnozí autoři v této souvislosti zmiňují metodu benchmarkingu. Pomocí této metody podnik pozná svou současnou pozici a identifikuje oblasti pro zlepšení a pro posílení své pozice do budoucna. Podle mnohých autorů samotné výsledky finanční analýzy nemají velkou vypovídací hodnotu o výkonnosti podniku, a proto doporučují stav a vývoj ukazatelů porovnat s prostředím, ve kterém podnik působí. Jako nejčastější způsob uvádějí porovnání podniku s odvětvím. Při definování odvětví ale mohou nastat problémy. Je zapotřebí rozhodnout, které podniky budou do odvětví zařazeny a z jakých dat budou ukazatele počítány (suma všech podniků, průměr, medián, ...). Místo porovnání s odvětvím se doporučuje porovnat výsledky s konkrétními podniky z odvětví. Je potřeba říci, že různé postupy mohou přinést různé výsledky.

Jak se počítá

AGR = A + B + C + D + E + F + G

Vzorec je založen na finančních ukazatelích

- ukazatel provozní marže (A) = (provozní hospodářský výsledek + odpisy) / tržby za prodej zboží, výrobků a služeb

První ukazatel sděluje rentabilitu provozních aktiv podniku. Výsledkem je procentní podíl hrubého provozního výsledku hospodaření a tržeb z uskutečněných prodejů výrobků, zboží a služeb. Mez, od které se podnik začleňuje mezi nadprůměrné podniky, je 35 %. - ukazatel běžného ROE (B) = ROE = hospodářský výsledek za běžné období / vlastní kapitál

ROE neboli rentabilita vlastního kapitálu nám říká, jak výnosný je kapitál, který patří vlastníkům podniku. Vypočítá se podílem výsledku hospodaření běžného účetního období a vlastního kapitálu. - ukazatel krytí odpisů (C) = (provozní hospodářský výsledek + odpisy) / odpisy

Ukazatel krytí odpisů ukazuje, jak podnik umí vydělat peníze na náklady, které jsou sloučené s investicemi. Aby byl podnik v dlouhodobém měřítku úspěšný, musí splnit tuhle podmínku. - ukazatel krátkodobé likvidity (D) = (krátkodobý finanční majetek + (krátkodobé pohledávky * 0,7)) / (krátkodobé závazky + krátkodobé bankovní úvěry a finanční výpomoci)

Pohotová likvidita hodnotí finanční stabilitu z krátkodobého hlediska. - ukazatel vlastního financování (E) = vlastní kapitál / pasiva celkem

Ukazatel vlastního financování znamená, jak je podnik vybaven vlastním kapitálem. Tento ukazatel hodnotí finanční stabilitu z dlouhodobého hlediska. Vlastní kapitál je levnější financovat ze zdrojů cizích, než ze zdrojů vlastních. - ukazatel provozní rentability aktiv (F) = ROA = (provozní hospodářský výsledek + odpisy) / aktiva celkem

Provozní rentabilita aktiv znamená výnosnost provozních aktiv. Znázorňuje, kolik peněz umí vydělat aktiva, která jsou v podniku, z hlavní činnosti daného podniku. - ukazatel využití aktiv (G) = tržby za prodej zboží, výrobků a služeb / aktiva celkem

Ukazatelem obrat celkových aktiv můžeme zjistit, kolikrát se aktiva obrátí v tržbách podniku za rok.

Interpretace výsledku

| rating | komentář k ratingu | |

| 8,5 <= AGR | AAA | Optimálně hospodařící subjekt blížící se "ideálnímu podniku" |

| 7 <= AGR < 8,5 | AA | Velmi dobře hospodařící subjekt se silným finančním zdravím |

| 5,75 <= AGR < 7 | A | Stabilní a zdravý subjekt s minimálními rezervami v rentabilitě či likviditě |

| 4,75 <= AGR < 5,75 | BBB | Stabilní průměrně hospodařící subjekt |

| 4 <= AGR < 4,75 | BB | Průměrně hospodařící subjekt, jehož finanční zdraví má poměrně jasné rezervy |

| 3,25 <= AGR < 4 | B | Subjekt s jasnými rezervami a problémy, které je třeba velmi dobře sledovat |

| 2,5 <= AGR < 3,25 | CCC | Podprůměrně hospodařící subjekt, jehož rentabilita i likvidita si vyžadují ozdraven |

| 1,5 <= AGR < 2,5 | CC | Nezdravě hospodařící subjekt s krátkodobými i dlouhodobými problémy |

| AGR < 1,5 | C | Subjekt na pokraji bankrotu se značnými riziky a častými krizemi |

Poznámka

Přestože se u AGR používá slovo rating, nelze výsledek AGR brát jako ratingové hodnocení společnosti. V případě metody AGR se jedná o jednodušší hodnocení - scoring. Scoring zpracovává kvantitativní výsledky, zejména z účetních dat. Rating počítá i s kvalitativními ukazateli, jako je okolní prostředí, územní lokace, kvalita managementu, délka fungování firmy na trhu, konkurenci, apod.

Bilanční analýza I. Rudolfa Douchy

Pojetí modelu

Soustava bilančních analýz byla sestavena v 90. letech českým finančním analytikem Rudolfem Douchou. Její konstrukce v podmínkách České republiky by měla vést ke spolehlivým výsledkům, aniž by docházelo k jejich zkreslení jiným ekonomickým prostředím. Model je možné využít v jakémkoliv podniku nezávisle na oboru podnikání či jeho velikosti.

Bilanční analýza I poskytuje analytikovi orientační pohled na situaci podniku, není tedy vhodná pro zásadní rozhodnutí a srovnávání v prostoru. Tato úroveň analýzy je složena ze čtyř poměrových ukazatelů a jednoho celkového ukazatele.

Jak se počítá

C = (2 * S + 1 * A + 5 * R + 4 * L) / 12

Vzorec je založen na finančních ukazatelích

- Ukazatel stability (S) = vlastní kapitál / stálá aktiva

- Ukazatel aktivity (A) = výkony / (2 * celková pasiva)

- Ukazatel rentability (R) = (8 * EAT) / vlastní kapitál

- Ukazatel likvidity (L) = (finanční majetek + pohledávky) / (2,17 * krátkodobé závazky)

Interpretace výsledku

| C > 1,0 | dobrá finanční situace podniku |

| 0,5 < C < 1,0 | šedá zóna (finanční situaci podniku nelze jednoznačně posoudit) |

| C < 0,5 | špatná finanční situace podniku (vážné problémy v hospodaření) |

Bilanční analýza II. Rudolfa Douchy

Pojetí modelu

Bilanční analýzu II tvoří 17 ukazatelů, které hodnotí podnik v oblastech stability, aktivity, rentability a likvidity. V každé ze zmíněných oblastí jsou sledovány tři až pět poměrových ukazatelů, jejichž zvyšující se hodnota poukazuje na zlepšující se stav společnosti. Tato soustava ukazatelů je ve srovnání s první úrovní bilanční analýzy spolehlivější a zároveň detailnější.

Jak se počítá

C = (2 * S + 1 * A + 5 * R + 4 * L) / 12

Vzorec je založen na finančních ukazatelích

- S1 = vlastní kapitál / stálá aktiva

- S2 = (vlastní kapitál / stálá aktiva) * 2

- S3 = vlastní kapitál / cizí kapitál

- S4 = celková aktiva / (krátkodobé závazky * 5)

- S5 = celková aktiva / (zásoby * 15)

- A1 = (tržby / 2) / celková pasiva

- A2 = (tržby / 4) / vlastní kapitál

- A3 = (přidaná hodnota * 4) / tržby

- R1 = (10 * EAT) / přidaná hodnota

- R2 = (8 * EAT) / vlastní kapitál

- R3 = (20 * EAT) / celková pasiva

- R4 = (40 * EAT) / (tržby + výkony)

- R5 = (1,33 * provozní výsledek hospodaření) / (provozní VH + finanční VH + mimořádný VH)

- L1 = (2 * finanční majetek) / krátkodobé závazky

- L2 = (finanční majetek + pohledávky) / krátkodobé závazky

- L3 = (oběžná aktiva / krátkodobé závazky) / 2,5

- L4 = (pracovní kapitál / celková pasiva) * 3,33

Interpretace výsledku

| C > 1,0 | dobrá finanční situace podniku |

| 0,5 < C < 1,0 | šedá zóna (finanční situaci podniku nelze jednoznačně posoudit) |

| C < 0,5 | problémy ve finanční situaci a hospodaření podniku |

| C < 0,0 | signál značných problémů |

D-skóre - Index České národní banky

Pojetí modelu

Česká národní banka spolu s některými komerčními bankami vytvořila 11 poměrových ukazatelů, pomocí kterých může hodnotit klienty na ty, které mají standardní závazky vůči bance a ty, jejichž závazky jsou rizikové až ztrátové.

Model zpracoval Institut ekonomie České národní banky za účelem zlepšení úvěrového portfolia českých bank, jimž bylo D-skóre určeno. Konstrukce modelu je inspirována Altmanovým modelem, je rozšířena o další ukazatele. Klienty hodnotí podle jejich závazku vůči bankám a obsahuje 11 poměrových ukazatelů. Model vychází z dat o klientech poskytnutých bankovními subjekty za roky 1993 až 1997.

Jak se počítá

D = - 0,46 + 0,019 * D(1) + 0,026 * D(2) - 0,028 * D(3) - 0,015 * D(4) + 0,02 * D(5) - 0,018 * D(6) - 0,023 * D(7) - 0,01 * D(8) - 0,301 * D(9) + 0,015 * D(10) + 0,003 * D(11)

Vzorec je založen na finančních ukazatelích

- D(1) = DHM / aktiva

- D(2) = dlouhodobé pohledávky / aktiva

- D(3) = rezervy / aktiva

- D(4) = dlouhodobé závazky / pasiva

- D(5) = krátkodobé závazky / pasiva

- D(6) = tržby / výnosy

- D(7) = odpisy / výnosy

- D(8) = EAT / tržby

- D(9) = výnosy / aktiva

- D(10) = (cizí zdroje + ostatní pasiva) / aktiva

- D(11) = (cizí zdroje + ostatní pasiva) / (EAT+ odpisy)

Interpretace výsledku

Následující tabulka udává zařazení podniků do tří skupin. Standardní závazky značí, že podnik splácí své závazky dle dohodnutých podmínek. Jestliže se podnik přiřadí do kategorie s problematickými závazky, podnik představuje pro banku ztrátový subjekt. Závazky mohou být nenávratné či návratné jen z části. Mezi uvedenými kategoriemi je šedá zóna.

| D < -0,365 | bonitní klient, standardní závazky |

| -0,365 < D < 1,614 | šedá zóna, je třeba provést další analýzu |

| D > 1,614 | rizikový klient, problematické závazky |

Index IN95 manželů Inky a Ivana Neumaierových

Pojetí modelu

Manželé Inka a Ivan Neumaierovi sestavili index důvěryhodnosti IN na základě souboru 100 českých podniků ověření vybraných statisticko-matematických metod. Tento index odráží zvláštnosti českých účetních výkazů a ekonomické situace v ČR. Obdobně jako Altmanovo Z-Score obsahuje index důvěryhodnosti IN standardní poměrové ukazatele z oblasti aktivity, výnosnosti, zadluženosti a likvidity. Postupem času byly vytvořeny 4 varianty indexu důvěryhodnosti.

Index IN95 je bankrotním modelem a mezi jeho ukazateli není zastoupen ani jeden, který by pracoval s tržní hodnotou firmy, jak je tomu u Altmanova modelu. Tato úprava je výhodou pro podmínky málo likvidního kapitálového trhu. Podle manželů Neumeirových (2002) je "specifikem pro českou ekonomiku, kde je vysoká platební neschopnost, zařazení ukazatele Závazky po lhůtě splatnosti/výnosy". Tento ukazatel charakterizuje neschopnost firmy a snižuje se o něj hodnota indexu. Index byl testován na datech tisíců českých firem a prokázal vynikající vypovídací schopnost pro odhad finanční tísně těchto firem. Úspěšnost indexu dosahuje více než 70%.

Jak se počítá

IN95 = V(1) * A+V(2) * B + V(3) * C + V(4) * D + V(5) * E - V(6) * F

Vzorec je založen na finančních ukazatelích

- A = aktiva / cizí kapitál

- B = EBIT / nákladové úroky

- C = EBIT / celková aktiva

- D = tržby / celková aktiva

- E = oběžná aktiva / krátkodobé závazky

- F = závazky po lhůtě splatnosti / tržby

Závazky po lhůtě splatnosti nelze nalézt v Rozvaze ani Výsledovce, naleznete v analytické evidenci účetní.

Interpretace výsledku

| IN95 > 2 | Uspokojivá finanční situace |

| 1 < IN95 <= 2 | Šedá zóna nevyhraněných výsledků |

| IN95 <= 1 | Firma je ohrožena vážnými finančními problémy |

Poznámka

Váhy se počítají jako podíl významnosti ukazatele ke kriteriální hodnotě ukazatele. Hodnoty vah vypočtené pro jednotlivé obory ekonomických činností jsou uvedeny v tabulce. Tabulka nezahrnuje hodnoty V(2) a V(5), která jsou pro všechna odvětví stejné. Váha V(2) je rovna 0,11 a váha V(5) je rovna 0,10.

| OKEČ | Název | V(1) | V(3) | V(4) | V(6) |

| A | Zemědělství | 0,24 | 21,35 | 0,76 | 14,57 |

| B | Rybolov | 0,05 | 10,76 | 0,09 | 84,11 |

| C | Dobývání nerostných surovin | 0,14 | 17,74 | 0,72 | 16,89 |

| CA | Dobývání energetických surovin | 0,14 | 21,38 | 0,74 | 16,31 |

| CB | Dobývání ostatních surovin | 0,16 | 5,39 | 0,56 | 25,39 |

| D | Zpracovatelský průmysl | 0,24 | 7,61 | 0,48 | 11,92 |

| DA | Potravinářský průmysl | 0,26 | 4,99 | 0,33 | 17,38 |

| DB | Textilní a oděvní průmysl | 0,23 | 6,08 | 0,43 | 12,37 |

| DC | Kožedělný průmysl | 0,24 | 7,95 | 0,43 | 8,79 |

| DD | Dřevařský průmysl | 0,24 | 18,73 | 0,41 | 11,57 |

| DE | Papírenský a polygrafický průmysl | 0,23 | 6,07 | 0,44 | 16,99 |

| DF | Koksování a rafinérie | 0,19 | 4,09 | 0,32 | 2026,93 |

| DG | Výroba chemických výrobků | 0,21 | 4,81 | 0,57 | 17,06 |

| DH | Gumárenský a plastikářský průmysl | 0,22 | 5,87 | 0,38 | 43,01 |

| DI | Stavební hmoty | 0,2 | 5,28 | 0,55 | 28,05 |

| DJ | Výroby kovů | 0,24 | 10,55 | 0,46 | 9,74 |

| DK | Výroba strojů a přístrojů | 0,28 | 13,07 | 0,64 | 6,36 |

| D | Elektrotechnika a elektronika | 0,27 | 9,5 | 0,51 | 8,27 |

| DM | Výroba dopravních prostředků | 0,23 | 29,29 | 0,71 | 7,46 |

| DN | Jinde nezařazený průmysl | 0,26 | 3,91 | 0,38 | 17,62 |

| E | Elektřina, voda plyn | 0,15 | 4,61 | 0,72 | 55,89 |

| F | Stavebnictví | 0,34 | 5,74 | 0,35 | 16,54 |

| G | Obchod, opravy motorových vozidel | 0,33 | 9,70 | 9,70 | 28,32 |

| H | Pohostinství a ubytování | 0,35 | 12,57 | 0,88 | 15,97 |

| I | Doprava , sklad., spoje | 0,07 | 14,35 | 0,75 | 60,61 |

| Ekonomika ČR | 0,22 | 8,33 | 0,52 | 16,80 |

Index IN99 manželů Inky a Ivana Neumaierových

Pojetí modelu

Index IN99 je bonitní model konstruován z pohledu vlastníka. Pro tvorbu nového indexu byla použita diskriminační analýza, pomocí které byly zrevidovány váhy ukazatelů indexu IN95 platné pro ČR s ohledem na jejich význam pro dosažení kladné hodnoty ekonomického zisku.

V roce 1999 Neumaierovi vytvořili nový index IN99, který dává důraz na přínos podniku pro vlastníka a schopnost podniku vytvářet ekonomický zisk měřený ukazatelem EVA (Economic value added). Vycházeli z předpokladu, že existuje souvislost (závislost) mezi ekonomickým ziskem a vybranými ukazateli z indexu IN95. Jedná se tak spíše o bonitní model. Pro tvorbu modelu použili data 1700 firem, u kterých spočetli hodnotu ekonomického zisku (EVA) a pomocí poměrových ukazatelů (zejména z indexu IN95) ověřili jejich finanční zdraví. Rozdělili tak společnosti do dvou skupin. V jedné skupině byly společnosti s kladnou hodnotou ekonomického zisku a ve druhé skupině byly společnosti se zápornou hodnotou ekonomického zisku. Diskriminační analýzou pak určili ukazatele, které tyto skupiny nejvíce odlišují, a přiřadili jim váhy, které už nebyly různé vzhledem k odvětví, ale pro všechny firmy byly stejné.

Při ověřování modelu bylo zjištěno, že predikuje tvorbu ekonomického zisku ve firmě s úspěšností větší ne 84 %. Opačný případy, tedy když se ekonomická hodnota ve firmě netvoří, predikuje s úspěšností bezmála 99 %. Model sice nezjišťuje konkrétní hodnotu ekonomického zisku, ale jeho hlavní přínos tkví v obcházení problémů s určením nákladů kapitálu v případech, kdy kapitálový trh selhává.

Jak se počítá

IN99 = -0,017 * A + 4,573 * C + 0,481 * D + 0,015 * E

Vzorec je založen na finančních ukazatelích

- A = aktiva / cizí kapitál

- C = EBIT / celková aktiva

- D = tržby / celková aktiva

- E = oběžná aktiva / krátkodobé závazky

Interpretace výsledku

| IN99 > 2,07 | Podnik tvoří novou hodnotu pro vlastníka |

| 1,42 <= IN99 < 2,07 | Spíše tvoří hodnotu pro vlastníka |

| 1,089 <= IN99 < 1,42 | Nelze určit, zda tvoří nebo netvoří hodnotu pro vlastníka |

| 0,684 <= IN99 < 1,089 | Spíše netvoří hodnotu pro vlastníka |

| IN99 < 0,684 | Podnik netvoří hodnotu pro vlastníka |

Poznámka

Index IN může být vhodným indikátorem tvorby hodnoty zejména pokud nelze pracovat s tržními cenami akcií firmy kvůli jejich nízké vypovídací schopnosti a nebo pokud nejde stanovit náklad vlastního kapitálu. S úspěšností 86,4% index dokazuje tvorbu hodnoty a s ještě vyšší úspěšností 98,9% dokázal identifikovat, že nedochází k tvorbě hodnoty.

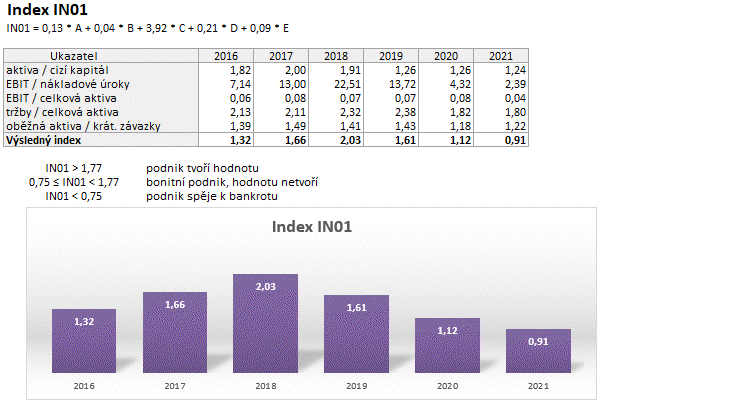

Index IN01 manželů Inky a Ivana Neumaierových

Pojetí modelu

V roce 2002 byl zkonstruován index, který by spojoval předchozí pohledy, index IN95 a index IN99. Tak vznikl index IN01 (podle použitých dat pro jeho sestavení). Index IN01 se jeví jako jedinečný index, který spojuje indikaci bankrotu a bonity s indikací tvorby hodnoty. I když myšlenka spojit pohled na bankrot a tvorbu hodnoty byla velmi smělá, tak lze říci, že výsledky indexu IN01 potvrzují, že se ji povedlo úspěšně realizovat.

Index IN01 spojuje předchozí dva modely manželů Neumaierových IN95 a IN99, bonitní i bankrotní. Konstrukce byla provedena pomocí diskriminační analýzy a vycházela z dat 1915 podniků které byly rozděleny na tři skupiny: 583 podniků bylo ve skupině podniků tvořících hodnotu, 503 podniků v bankrotu nebo těsně před bankrotem a 829 ostatních podniků.

Jak se počítá

IN01 = 0,13 * A + 0,04 * B + 3,92 * C + 0,21 * D + 0,09 * E

Vzorec je založen na finančních ukazatelích

- A = aktiva / cizí kapitál

- B = EBIT / nákladové úroky

- C = EBIT / celková aktiva

- D = tržby / celková aktiva

- E = oběžná aktiva / krátkodobé závazky

Interpretace výsledku

| IN01 > 1,77 | Podnik tvoří hodnotu |

| 0,75 <= IN01 < 1,77 | Bonitní podnik, hodnotu netvoří |

| IN01 < 0,75 | Podnik spěje k bankrotu |

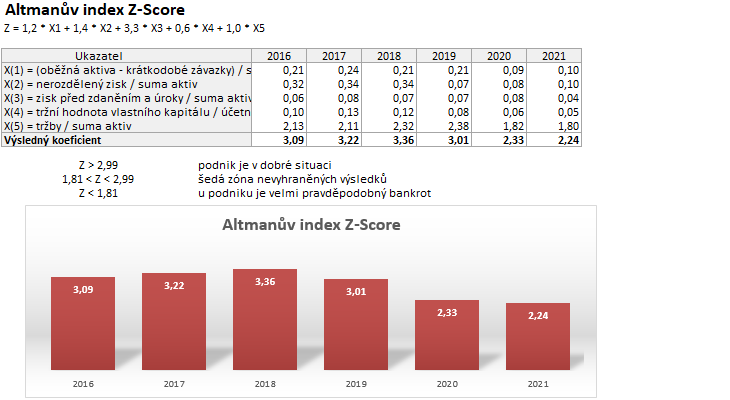

Altmanovo Z-skóre

Pojetí modelu

Altmanův model je bankrotní indikátor, který byl vyvinut v roce 1968 americkým profesorem Edwardem Altmanem. Výsledná hodnota pojmenovaná Altmanovo Z-skóre napovídá, zda v nejbližších letech dojde k bankrotu podniku či nikoliv.

Altmanův model je založen na použití diskriminační analýzy, jedné z nejvyšších metod finanční analýzy, která se objevila v 60. letech v USA. Diskriminační analýza je statistická metoda, představující souhrn technik a postupů, které vedou k roztřídění prvků charakterizovaných pomocí řady odpovídajících znaků. V tomto případě se metoda používá k třídění objektů do dvou nebo více předem definovaných skupin podle určitých charakteristik. Skupiny mohou být dvě - skupina prosperujících podniků (podniky v dobré finanční situaci) a skupina neprosperujících podniků (podniky ve špatné finanční situaci), záleží na hodnotě vycházející z celkového ukazatele Z - hodnoty diskriminační funkce, nebo může existovat i více skupin.

Vznik modelu zapříčinila potřeba nalézt predikční model bankrotu, který by umožnil zařadit podnik do jedné ze skupin. K vytvoření modelu musí být k dispozicí finanční údaje o určité množině podniků za nějaké období a dále informace o tom, zda tyto podniky během sledovaného období nezbankrotovali či ano. Měli by být zastoupeny obě skupiny. Cílem aplikace metody diskriminační analýzy je stanovit určitou hranici, rozdělující podniky na ty, které s největší pravděpodobností zbankrotují, a na ty podniky, které nezbankrotují.

V původní podobě se formule používá pro hodnocení akciových společností. Pro posuzování stavu společností s ručením omezeným se používá její upravená verze, která se liší v definici ukazatele x4 a ve vahách přisuzovaných jednotlivým ukazatelům.

Praxe ukázala, že použití Altmanova indexu k předpovedi zániku podniku je spolehlivé maximálně dva roky před úpadkem. Do vzdálenejší budoucnosti umí předpovídat bankroty pouze s malou spolehlivostí. Altman (1968) uvádí, že v jeho vzorku firem v úpadku byla přesnost prřdpovedi 94 % jeden rok, 72 % dva roky před bankrotem. Tři a více let před úpadkem je přesnost předpovedi nižší než 50 %.

Grice a Ingram (2001) testovali přesnost modelu. Mimo jiné dospěli ke zjištení, že u výrobních společností je celková přesnost modelu vyšší (69,1 %) než u nevýrobních podniků (57,8 %).

Jak se počítá

Z = 1,2 * x1 + 1,4 * x2 + 3,3 * x3 + 0,6 * x4 + 1,0 * x5

Vzorec je založen na finančních ukazatelích

- x1 = (oběžná aktiva - krátkodobé závazky) / celková aktiva

- x2 = nerozdělený zisk / celková aktiva

- x3 = zisk před zdaněním a úroky / celková aktiva

- x4 = tržní hodnota vlastního kapitálu / celkové dluhy

- x5 = tržby / celková aktiva

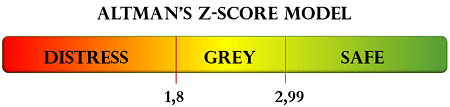

Interpretace výsledku

| Z > 2,99 | podnik je v dobré situaci |

| 1,81 < Z < 2,99 | šedá zóna nevyhraněných výsledků |

| Z < 1,81 | u podniku je velmi pravděpodobný bankrot |

Altmanovo Z'-skóre

Pojetí modelu

V původní podobě se formule používá pro hodnocení akciových společností. Pro posuzování stavu společností s ručením omezeným se používá její upravená verze, která se liší v definici ukazatele x4 a ve vahách přisuzovaných jednotlivým ukazatelům.

V roce 1977 Altman upravil svůj model pro použití u soukromých firem, kde tržní hodnota vlastního kapitálu není vždy k dispozici. Tato verze nahrazuje x4 (tržní hodnotu vlastního kapitálu) účetní hodnotou vlastního kapitálu. Účetní hodnota základního kapitálu se zde používá proto, že u podniků, které nejsou obchodovány na burze, nemůžeme dosadit tržní hodnotu akcie.

Jak se počítá

Z‘ = 0,717 * x1 + 0,847 * x2 + 3,107 * x3 + 0,42 * x4 + 0,998 * x5

Vzorec je založen na finančních ukazatelích

- x1 = (oběžná aktiva - krátkodobé závazky) / celková aktiva

- x2 = nerozdělený zisk / celková aktiva

- x3 = zisk před zdaněním a úroky / celková aktiva

- x4 = vlastní kapitál / (dlouhod. závazky + krátkod. závazky + bankovní úvěry a výpomoci)

- x5 = tržby / celková aktiva

Účetní hodnota základního kapitálu se zde používá proto, že u podniků, které nejsou obchodovány na burze, nemůžeme dosadit tržní hodnotu akcie.

Interpretace výsledku

| Z' > 2,9 | podnik je v dobré situaci |

| 1,2 < Z' < 2,9 | šedá zóna nevyhraněných výsledků |

| Z' < 1,2 | u podniku je velmi pravděpodobný bankrot |

Altmanovo Z-skóre - upravené pro ČR

Pojetí modelu

Autory této úpravy jsou Inka a Ivan Neumaierovi. Výchozí podobou jejich verze Z-skóre je původní Altmanova formule pro a.s. V českém průmyslu má platební neschopnost velký význam na hospodaření společnosti. Z-Score model byl tedy doplněn o ukazatel x6. Velkou nevýhodou modelu je malý počet podniků, které zbankrotovaly. Neexistuje proto dostatečně velký vzorek dat, na kterém by bylo možné model otestovat.

V českém průmyslu má platební neschopnost velký význam na hospodaření společnosti. Z-Score model byl tedy doplněn o ukazatel X6. Velkou nevýhodou modelu je malý počet podniků, které zbankrotovaly. Neexistuje proto dostatečně velký vzorek dat, na kterém by bylo možné model otestovat.

Jak se počítá

Z = 1,2 * x1 + 1,4 * x2 + 3,3 * x3 + 0,6 * x4 + 1,0 * x5 + 1,0 * x6

Vzorec je založen na finančních ukazatelích

- x1 = (oběžná aktiva - krátkodobé závazky) / celková aktiva

- x2 = nerozdělený zisk / celková aktiva

- x3 = zisk před zdaněním a úroky / celková aktiva

- x4 = tržní hodnota vlastního kapitálu / celkové dluhy

- x5 = tržby / celková aktiva

- x6 = závazky po lhůtě splatnosti / výnosy

Interpretace výsledku

| Z > 2,99 | podnik je v dobré situaci |

| 1,81 < Z < 2,99 | šedá zóna nevyhraněných výsledků |

| Z < 1,81 | u podniku je velmi pravděpodobný bankrot |

Tafflerův model

Model v roce 1977 vytvořil anglický ekonom Richard J. Taffler. Úplný popis je uveden v článku Taffler, R.J. (1983). ‘The assessment of company solvency and performance using a statistical model’. Accounting and Business Research, 15(52):295-308. Tafflerův model byl původně aplikován na britské průmyslové podniky, které zbankrotovaly v letech 1968 až 1973. Tento model je ceněn pro svou jednoduchost a efektivitu při identifikaci firem v riziku finanční tísně.

Zaměřil se na průmyslové podniky, které v letech 1968 až 1973 zbankrotovaly. Do této skupiny zařadili i podniky, na které byla uvalena nucená správa, či vstoupili do likvidace. Druhou skupinu tvořilo 45 podniků, které nebyly srovnatelné s první skupinou z hlediska odvětví nebo velikostí. Také tam zařadili podniky, jež nebyly zcela prosperující či finančně zdravé. Tento výběr považovali za vhodnější z hlediska použití statistických metod a přiblížení se skutečné situaci na trhu.

Podle studie z roku 2007, AGARWAL, Vineet, TAFFLER, Richard J. Twenty-five years of the Taffler z-score model: Does it really have prective ability?, která analyzovala 25 let aplikace Tafflerova modelu ve Velké Británii, model prokázal svou prediktivní schopnost a byl úspěšně použit v různých průmyslových odvětvích.

Do české literatury, jak vědecké, tak učebnicové, se Tafflerův model dostal ve vztahu k originálnímu modelu TZ z roku 1977 ve dvou značně odlišných, a hlavně nepoužitelných podobách. Originální Tafflerův model v českých učebnicích zcela chybí.

Vzorec je založen na finančních ukazatelích

![]() x1 rentabilita = výsledek hospodaření před zdaněním / krátkodobé závazky

x1 rentabilita = výsledek hospodaření před zdaněním / krátkodobé závazky

Tento ukazatel měří schopnost firmy generovat zisk ve vztahu ke svým krátkodobým závazkům. Vyšší hodnota naznačuje lepší finanční zdraví.

![]() x2 pracovní kapitál = oběžná aktiva / cizí zdroje

x2 pracovní kapitál = oběžná aktiva / cizí zdroje

Tento poměr vyjadřuje podíl oběžných aktiv na celkových aktivech firmy, což naznačuje schopnost firmy udržovat likviditu. Vyšší hodnota značí lepší schopnost financovat krátkodobé závazky.

![]() x3 finanční riziko = krátkodobé závazky / celková aktiva

x3 finanční riziko = krátkodobé závazky / celková aktiva

Tento ukazatel hodnotí míru zadluženosti podniku, konkrétně kolik z celkových aktiv firmy je financováno krátkodobými závazky. Vyšší hodnota může signalizovat finanční problémy.

![]() x4 likvidita = období bez úvěru (v originále no-credit interval)

x4 likvidita = období bez úvěru (v originále no-credit interval)

x4 = no-credit interval = (quick assets - current liabilities) / daily operating expenses with the denominator proxied by (sales - profit before taxes - depreciation) / 365

x4 = období bez úvěru = (krátkodobé pohledávky + krátkodobý finanční majetek + peněžní prostředky - krátkodobé závazky) / ((tržby - VH před zdaněním - odpisy) / 365)

Proměnná x4 se udává ve dnech a vyjadřuje dobu, po kterou je společnost schopna financovat svoji provozní činnost z okamžitých penežních zdrojů v případě, že by nevytvářela žádné příjmy. Tento termín by odkazoval na časové období, během kterého firma nepoužívá úvěrové zdroje financování, nebo během kterého není schopna čerpat další úvěry.

Jak se počítá

TZ = 3,20 + 12,18 * x1 + 2,50 * x2 - 10,68 * x3 + 0,029 * x4

Interpretace výsledku

| TZ > 0 | firma je ve finančně zdravém stavu a riziko bankrotu je nízké |

| TZ < 0 | firma čelí vysokému riziku bankrotu |

Agarwal a Taffler (2007) uvádějí, že záporná hodnota z-skóre nemůže být striktně chápána jako predikce úpadku a z-skóre model by neměl být chápán jako nástroj predikce úpadku. Model nám pouze zodpoví otázku, zda analyzovaná firma má finanční profil spíše podobný firmám v úpadku či prosperujícím firmám, na jejichž datech byl model odvozen. Záporná hodnota z-skóre je pouze nezbytnou, nikoli dostačující, podmínkou úpadku.

zdroje:

AGARWAL, Vineet, TAFFLER, Richard J. Twenty-five years of the Taffler z-score model: Does it really have prective ability?. Accounting and Business Research, 2007, Vol. 37, No. 4, pg. 285-300. ISSN 0001-4788

https://www.tandfonline.com/doi/abs/10.1080/00014788.2007.9663313Otřesné aplikace Tafflerova modelu v České republice - Eva Dufková, Petr Marek, Vojtěch Menzl; Vysoká škola ekonomická v Praze, Fakulta financí a účetnictví, katedra financí a oceňování podniku, Praha

https://cfuc.vse.cz/artkey/cfu-202301-0005_otresne-aplikace-tafflerova-modelu-v-ceske-republice.php

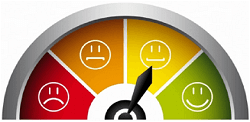

Beermanova diskriminační funkce (Beerman's discriminant function)

Pojetí modelu

Beermanova diskriminační funkce byla vytvořen v roce 1976 německým ekonomem K. Beermanem speciálně pro řemeslné a výrobní podniky. Neměla by se využívat pro hodnocení finanční situace v obchodních firmách. Jedná se o jednu z nej složitějších analýz, kterými se budu zabývat.

Beerman použil deset ukazatelů, u kterých rozlišovací schopnost nejdříve ověřil jednorozměrnou analýzou. Následně uplatnil vícerozměrnou diskriminační analýzu a všech deset ukazatelů spojil do lineární funkce.

Jak se počítá

BDF = 0,217 * x1 + (-0,063) * x2 + 0,012 * x3 +0,077 * x4 + (-0,105) * x5 + (-0,813) * x6 + 0,165 * x7 + 0,161 * x8 + 0,268 * x9 + 0,124 * x10

Vzorec je založen na finančních ukazatelích

- x1 = odpisy DHM / počáteční stav DHM + přírůstek DHM

- x2 = přírůstek DHM / odpisy DHM

- x3 = EBT / tržby

- x4 = závazky vůči bankám / cizí zdroje

- x5 = zásoby / tržby

- x6 = cash flow / cizí zdroje

- x7 = cizí zdroje / celková aktiva

- x8 = EBT / celková aktiva

- x9 = tržby / celková aktiva

- x10 = EBT / cizí zdroje

Interpretace výsledku

| BDF < 0,2 | velmi dobrý stav podniku |

| 0,2 < BDF < 0,25 | dobrý stav podniku |

| 0,25 < BDF < 0,35 | průměrný stav podniku |

| 0,35 < BDF | špatný stav podniku |

Hodnota 0,3 tedy odděluje prosperující podniky od neprosperujících, čím je hodnota nižší, tím lepší finanční situaci podniku lze do budoucna předpokládat.

Beaverův model

Pojetí modelu

William Henry Beaver se ve své práci pokusil analyzovat, které poměrové ukazatele hrají významnou roli při finančních problémech firem. Mezi zbankrotované firmy zařadil Beaver i ty firmy, které vykazovaly známky bankrotujících firem. Tím se vyhnul hlavnímu problému bankrotních modelů, kterým je vymezení bankrotující firmy. Ze své analýzy vyvodil závěr, že finanční poměrové ukazatele mají vypovídací sílu již pět let před úpadkem firmy.

W. H. Beaver porovnával 79 problémových podniků, které v letech 1954 a 1964 ohlásily úpadek, a 79 bezproblémových podniků. Každý problémový byl spárován se zhruba stejně velkým podnikem ze stejného oboru činnosti. U jednotlivých podniků dále sledoval odchylky 30 poměrových ukazatelů v období od 1 roku do 5 let před vyhlášením bankrotu. Průměry ukazatelů pro problémové podniky byly porovnány s průměry ukazatelů bezproblémových podniků a z toho se zjistily největší odchylky v případě šesti ukazatelů. Využití této analýzy v praxi není vhodné pro jednorozměrnost použití metody.

Článek „Financial Ratios as Predictors of Failure“ od Williama H. Beavera, publikovaný v roce 1966 v časopise Journal of Accounting Research, je zásadní studií, která zkoumá, jak mohou finanční ukazatele předpovídat selhání podniku. Beaverův výzkum analyzoval různé finanční ukazatele a identifikoval klíčové ukazatele, které účinně rozlišují mezi krachujícími a nekrachujícími podniky. Studie měla zásadní význam pro formování pozdějších modelů pro předpovídání úpadku, včetně široce známého Altmanova Z-skóre.

Beaver, W.H. (1966) Financial Ratios as Predictors of Failure. Journal of Accounting Research, 4, 71-111.

Vzorec je založen na finančních ukazatelích

| ukazatel | trend u ohrožených firem |

| vlastní kapitál / aktiva celkem | klesá |

| přidaná hodnota / aktiva celkem | klesá |

| bankovní úvěry / cizí zdroje | roste |

| cash flow / cizí zdroje | klesá |

| provozní kapitál / aktiva celkem | klesá |

Springateův model

Pojetí modelu

Model vyvinul a publikoval v roce 1978 Gordon L. V. Springate ve své disertační práci Springate, Gordon L.V., “Predicting the Possibility of Failure in a Canadian Firm”. Unpublished M.B.A. Research Project, Simon Fraser University, January 1978. Jedním z důvodů pro vznik modelu bylo to, že hojně využívaný Altmanův model, vyvinutý na základě dat z USA, obsahuje jeden ukazatel, který není příliš vhodný pro kanadské firmy. Zmíněný poměrový ukazatel je pro mnoho kanadských podniků nedostupný, jelikož na rozdíl od firem v USA většina nemá obchodovatelné akcie. Nejenom to, ale i další rozdíly v účetních standardech a zákonech mezi Kanadou a USA byly impulzy pro vyvinutí tohoto modelu.

Pro návrh modelu použil Springate, stejne jako Altman, diskriminační analýzu. Pracoval se vzorkem čtyřiceti společností ze dvou tříd, z nichž každá obsahovala dvacet podniků, jedna zbankrotované a druhá nezbankrotované. Společnosti použil nejen pro vývoj modelu, ale zároveň jako první testovací množinu.

Všechny podniky byly kanadské a prevážně z výrobního sektoru. V obou skupinách byly zastoupené společnosti se srovnatelnou sumou aktiv, průměrná suma byla u neúspešných podniků 30,8 milionu kanadských dolarů a u úspešných 35,6 milionů kanadských dolarů. Třídy podniků měly také analogické zastoupení průmyslových sektorů. Obsahovaly například společnosti z oděvního, potravinářského a slévárenského sektoru.

Jak se počítá

S = 1,03 * A + 3,07 * B + 0,66 * C + 0,4 * D

Vzorec je založen na finančních ukazatelích

- A (ukazatel likvidity) = čistý pracovní kapitál / celková aktiva

- B (ukazatel rentability) = EBIT / celková aktiva

- C (ukazatel zadluženosti) = EBT / krátkodobé závazky

- D (ukazatel aktivity) = tržby / celková aktiva

Interpretace výsledku

S < 0,862 - v podniku se dají očekávat problémy

Springateův model - modifikace Karas a Režňáková

Pojetí modelu

Původní modely se vlivem ekonomického vývoje časem stávají zastaralými, zároveň jsou modely vyvíjeny pro určitou ekonomiku a nemusejí být vhodné pro jiné. To jsou důvody pro přehodnocení původních modelů a jejich modifikaci. Originální Springate model na český trh v roce 2017 modifikovali Michal Karas a Mária Režnáková.

Vzorek firem pro prověření modelu zahrnoval účetní závěrky 1 508 podniků zpracovatelského průmyslu (NACE rev. 2 hlavní sekce C) působících v České republice, z nichž 628 podniků je finančně zdravých (aktivních) a 880 podniků, které v následujícím roce zkrachovaly (úpadek). Do vzorku byly zahrnuty všechny podniky, jejichž údaje byly obsaženy v databázi a které zkrachovaly v období 2007-2012. Podle CZ-NACE všechny podniky spadají do kategorie C, což značí zpracovatelský průmysl.

Otázkou výzkumu bylo, nakolik původní klasifikační funkce odpovídá alternativním podmínkám českého prostředí. Modely byly aplikovány v alternativních ekonomických podmínkách (země). Klasifikační pravidlo každého modelu bylo přepočítáno pomocí údajů z učícího se podvýběru. Předložený příspěvek se zabýval přesností modelů pro předpovídání úpadku a jejich použitím v alternativních podmínkách. Bylo zjištěno, že klasifikační funkce modelů neodpovídají alternativním podmínkám. Na základě toho je potřeba modely znovu odhadnout pro současné podmínky.

Jak se počítá

Z = -0,0762 * A + 0,029 * B - 0,0293 * C - 0,0179 * D

Vzorec je založen na finančních ukazatelích

Ukazatele jsou stejné jako v originálním modelu.

Interpretace výsledku

| Z <= 0,8808 | podnik se považuje za úspěšný |

| Z > 0,8808 | společnosti hrozí bankrot |

zdroj:

Karas Michal, Režňáková Mária; Could the Coefficients Re-Estimation Solve the Industry or Time Specific Issues?. International Journal of Economics and Management Systems, 2017, roč. 2017, č. 2, s. 206-213. ISSN: 2367-8925. https://www.vut.cz/vav/vysledky/detail?vav_id=138720#vysledek-138720

https://www.iaras.org/home/caijems/could-the-coefficients-re-estimation-solve-the-industry-or-time-specific-issues

Fulmerův model (The Fulmer H Factor)

Pojetí modelu

Fulmerův H faktor (často také nazývaný Fulmerovo H skóre) je model klasifikace bankrotů založený na článku Fulmer, John G. Jr., Moon, James E., Gavin, Thomas A., Erwin, Michael J., “A Bankruptcy Classification Model For Small Firms”. Journal of Commercial Bank Lending (July 1984). Podle tohoto modelu by firma měla být klasifikována jako bankrotová, pokud je skóre nižší než nula, a měla by být klasifikována jako nebankrotová, pokud je skóre vyšší než nula. Jedná se o pravděpodobnostní model, takže klasifikace nebude přesná ve 100 % případů. Přesto lze tento model určitě použít jako vodítko k pochopení toho, které akcie mohou být bezpečnější a které méně bezpečné. Skóre nižší než nula je klasifikováno jako "neúspěšné".

Fulmerův model analyzuje malé a střední podniky. Model vícerozměrné diskriminační analýzy dosahuje dle tvrzení autora až 98 procentní spolehlivosti. Fulmer původně analyzoval 40 ukazatelů finanční analýzy na údajích z 60 podniků, z nichž polovina vykazovala finanční problémy a polovina z nich dosahovala úspěchu.

Jak se počítá

H = 5,528 * x1 + 0,212 * x2 + 0,073 * x3 + 1,270 * x4 - 0,120 * x5 + 2,335 * x6 + 0,575 * x7 + 1,083 * x8 + 0,894 * x9 - 6,075

Vzorec je založen na finančních ukazatelích

- x1 = nerozdělené zisky / celková aktiva

- x2 = tržby / celková aktiva

- x3 = EBT / vlastní kapitál

- x4 = cash flow/ cizí zdroje

- x5 = dluhy (úvěry a výpomoci) /celková aktiva

- x6 = krátkodobé závazky / celková aktiva

- x7 = dlouhodobý majetek / celkový majetek

- x8 = čistý pracovní kapitál / celkové dluhy

- x9 = EBIT / nákladové úroky

Interpretace výsledku

H < 0 - v podniku se dají očekávat problémy.

Ve FinAnalysis můžete použít následující bonitní modely

Bonitní modely patří mezi diagnostické modely, které hodnotí firmu jedním syntetickým koeficientem na základě účelově vybraného souboru ukazatelů, který nejvýstižněji umožňuje vyjádřit finanční situaci, resp. pozici na firmy. Z časového hlediska zařazujeme bonitní modely do analýzy ex post, která je orientována retrospektivně a vede k poznání příčin, jež podmínily současnou firemní situaci. Tedy pouze popisují skutečně dosažené výsledky, na kterých se již nedá nic změnit.

Bonitní modely jsou, na rozdíl od bankrotních modelů, založeny převážně na teoretických poznatcích a umožňují posoudit pozici firmy ve srovnání s větším souborem porovnávaných subjektů, s oborovými výsledky.

Bonitní modely predikují finanční zdraví účetní jednotky. Toto bývá rozděleno do různě široké škály, a to zpravidla od zdraví dobrého až po to špatné. Tyto modely umožňují jejich uživatelům srovnání účetních jednotek, které se pohybují ve stejném oboru činnosti.

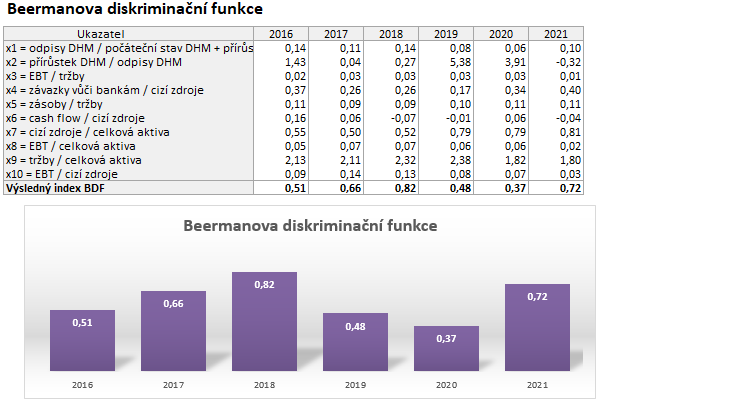

Index bonity

Pojetí modelu

Index bonity někdy také označován jako indikátor bonity, patří mezi modely, které jsou založeny na multivariační diskriminační analýze podle zjednodušené metody. Postup výpočtu spočívá v násobení šesti vybraných ukazatelů váhovými faktory, následně jsou tyto součiny sečteny a výsledná suma zobrazuje takzvanou diskriminační funkci. Váhové faktory byly přiřazeny na základě statistického pozorování. Index bonity je využíván především v zemích střední Evropy, jako jsou například Rakousko, Německo nebo Švýcarsko.

Jak se počítá

IB = 1,5 * x1 + 0,08 * x2+ 10 * x3+ 5 * x4+ 0,3 * x5+ 0,1 * x6

Vzorec je založen na finančních ukazatelích

- x1 = cash flow / cizí zdroje

- x2 = celková aktiva / cizí zdroje

- x3 = zisk před zdaněním / celková aktiva

- x4 = zisk před zdaněním / tržby

- x5 = zásoby / tržby

- x6 = tržby / celková aktiva

Interpretace výsledku

| -3 < IB < -2 | extrémně špatná |

| -2 < IB < -1 | velmi špatná |

| -1 < IB < 0 | špatná |

| 0 < IB < 1 | určité problémy |

| 1 < IB < 2 | dobrá |

| 2 < IB < 3 | velmi dobrá |

| 3 < IB | extrémně dobrá |

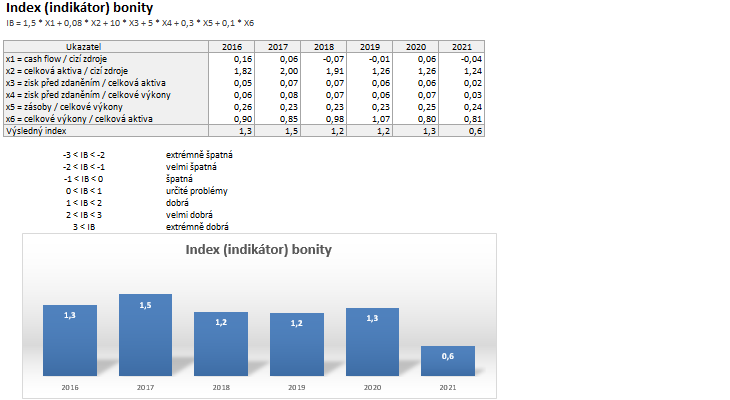

Kralicek rychlý test, modifikace Kislingerová

Pojetí modelu

Při konstrukci quick testu, který sestavil Peter Kralicek v roce 1990, bylo použito ukazatelů, které nesmějí podléhat rušivým vlivům a navíc musí vyčerpávajícím způsobem reprezentovat celý informační potenciál rozvahy a výkazu zisku a ztrát. Proto je z každé ze čtyř základních oblastí (tj. stability, likvidity, rentability a hospodářského výsledku) zvolen jeden ukazatel tak, aby byla zabezpečena vyvážená analýza jak finanční stability, tak i výnosové situace firmy.

Vzorec je založen na 4 finančních ukazatelích

![]() R1 (kvóta vlastního kapitálu) = (vlastní kapitál / celková pasiva) * 100

R1 (kvóta vlastního kapitálu) = (vlastní kapitál / celková pasiva) * 100

![]() V originále R1 = (vlastní kapitál / celkový kapitál) * 100

V originále R1 = (vlastní kapitál / celkový kapitál) * 100

Tento ukazatel vyjadřuje, jakou část celkových aktiv tvoří vlastní kapitál. Vyšší hodnota znamená, že firma je více financována z vlastních zdrojů, což je považováno za pozitivní faktor z hlediska finanční stability.

![]() R2 (cash flow v % podnikového výkonu) = (cash flow / tržby) * 100

R2 (cash flow v % podnikového výkonu) = (cash flow / tržby) * 100

![]() V originále R2 = (cash flow / podnikový výkon) * 100

V originále R2 = (cash flow / podnikový výkon) * 100

Cash flow (u R2) a roční Cash flow (u R4), (něm. Cash-Flow vor Steuern) Peter Kralicek v článku (Kralicek, P. 1993: Kennzahlen für Geschäftsführer. Wien: Ueberreuter. ISBN 3-8000-9165-8.) v českém překladu vymezuje obě „cash flow“ stejně, a to jako součet zisku (před daní z příjmu), odpisů a dotací do rezervy na penze. Jelikož v českém účetnictví se zpravidla nevytváří zvláštní rezervy na penze, lze „cash flow“ pak určit jednoduše jako součet výsledku hospodaření před zdaněním a odpisů.

Nicméně v jiném svém díle (Kralicek, P. 1993: Základy finančního hospodaření. Přeložil: Spal, J. Praha: Linde. ISBN 80-85647-11-7.) stanoví „cash flow“ jako výsledek hospodaření před zdaněním plus nepeněžní náklady minus nepeněžní výnosy. Nepeněžními náklady se přitom rozumí ty náklady, jež nejsou spojené v daném období s peněžním výdajem, tzn. nejen odpisy, ale i tvorba rezerv, nepeněžními výnosy ty výnosy, jež nejsou spojené v daném období s peněžním příjmem, neboli především zúčtování rezerv.

Poznámka: Český překlad knihy z roku 1993 nerespektoval platnou českou účetní terminologii, v důsledku toho došlo u některých veličin k neshodě mezi českými autory, jak jednotlivé účetní položky naplnit. Cash flow je a) vymezeno ve shodě s originálem. Cash flow je b) ztotožněno s blíže neurčeným provozním cash flow, zřejmě se tedy tím myslí peněžní tok z provozní činnosti. Cash flow je c) definováno jako součet VH po zdanění a odpisů. Cash flow je dáno d) součtem VH za účetní období, odpisů a změny stavu rezerv. Kislingerová s Hnilicou zadávají e) tzv. bilanční cash flow (VH za účetní období plus odpisy mínus saldo přechodných aktiv plus saldo přechodných pasiv), příp. doporučují dosadit tam, kde by cash flow jinak vyšlo záporné vzhledem ke specifice odvětví, součet VH za účetní období s odpisy a se změnou stavu rezerv.

Kralicekuv Quick test, modifikace podle Evy Kislingerové

Prof. Ing. Eva Kislingerová se zabývá aplikováním Kralickova Quick testu na prostředí České republiky a lehce tento test modifikuje. Rozdíl je v tom, že Kralicek v původním modelu používá tzv. bilanční Cash flow, tj. Cash flow upravené na okamžitou (nikoli tokovou) veličinu. Kislingerová uvádí, že v případě naší ekonomiky je nutné počítat Cash flow poněkud jinak, protože by bilanční Cash flow vyšlo vzhledem k specifikaci financování tohoto sektoru záporné. Cash flow budeme tedy v případě Kislingerové počítat následovně:

Cash flow (modifikace Kislingerová) = VH za účetní období + odpisy + změna stavu rezerv

Podnikový výkon ve jmenovateli ukazatele R2, (něm. Betriebsleistung) odpovídá výši celkových provozních výnosů podle českých účetních předpisů platných do roku 2015. Pokud bychom chtěli naplnit tuto položku přesně podle originálního modelu, bylo by z hlediska současné právní úpravy nutné ještě k celkovým provozním výnosům přičíst hodnotu změny stavu zásob vlastní výroby (přírůstek jako plus, úbytek jako mínus) a aktivaci. Autoři českých učebnic označují tuto položku 4 způsoby, nejčastější jsou tržby (Kislingerová a Hnilica) nebo provozní výnosy, nebo nepřesně výkony, anebo chybným ztotožněním dvou různých položek „tržby (výkony)“.

![]() R3. rentabilita celk. kapitálu (ROA) = výsledek hospodaření po zdanění + úroky * (1 - aktuální sazba daně ze zisku) / celková pasiva

R3. rentabilita celk. kapitálu (ROA) = výsledek hospodaření po zdanění + úroky * (1 - aktuální sazba daně ze zisku) / celková pasiva

![]() V originále R3 = (podnikový výsledek + úroky z cizího kapitálu) / bilanční součet

V originále R3 = (podnikový výsledek + úroky z cizího kapitálu) / bilanční součet

Podnikový výsledek + úroky z cizího kapitálu v čitateli R3 představuje v originále klasický VH před zdaněním a úroky neboli EBIT. V české literatuře se setkáváme se dvěma odchylkami, kdy je tato položka vyjádřena buď jako součet VH po zdanění a úroků z cizího kapitálu nebo součet VH po zdanění a úroků z cizího kapitálu snížených o daňový štít (tj. vynásobených hodnotou výrazu „1 – sazba daně z příjmu“), (Kislingerová a Hnilica).

![]() R4. doba splácení dluhu = cizí kapitál / cash flow

R4. doba splácení dluhu = cizí kapitál / cash flow

![]() V originále R4 = (cizí kapitál - likvidní prostředky) / roční cash flow

V originále R4 = (cizí kapitál - likvidní prostředky) / roční cash flow

Cizí kapitál (u R4), (něm. Fremdkapital) odpovídá cizímu kapitálu v českém účetnictví. Otázku, zda k tomuto kapitálu přiřadit i časové rozlišení pasiv, autor výslovně neřeší. Pro aplikaci tohoto modelu v české praxi nicméně doporučujeme, aby cizí kapitál zahrnoval i časové rozlišení pasiv. Čeští autoři se víceméně na obsahu této položky shodují, avšak cizí kapitál popisují různě např. jako dluhy, nebo jako součet krátkodobých a dlouhodobých závazků, apod.

Likvidní prostředky (u R4), (něm. Flüssige Mittel) z hlediska současné právní úpravy jde o součet krátkodobého finančního majetku a peněžních prostředků, podle úpravy platné do konce roku 2015 by se jednalo jen o krátkodobý finanční majetek. Přístupy k vymezení této položky v českých učebnicích lze roztřídit takto: a) likvidní prostředky jsou vymezeny ve shodě s originálem, b) likvidní prostředky jsou ztotožněny jen s peněžními prostředky, c) likvidní prostředky jsou ve vzorci zcela vynechány (Kislingerová a Hnilica).

Interpretace výsledku

Stanovení bonity je následné:

Každý ukazatel se nejprve podle dosaženého výsledku oklasifikuje podle tabulky a výsledná známka se pak určí jako aritmetický průměr známek získaných za jednotlivé ukazatele.

Bodové ohodnocení ukazatelů:

| Ukazatel | Výborný (1) | Velmi dobrý (2) | Průměrný (3) | Špatný (4) | Ohrožen insolvencí (5) |

| R1 | > 30 % | > 20 % | > 10 % | > 0 % | negativní |

| R2 | > 10 % | > 8 % | > 5 % | > 0 % | negativní |

| R3 | > 15 % | > 12 % | > 8 % | > 0 % | negativní |

| R4 | < 3 roky | < 5 let | < 12 let | > 12 let | > 30 let |

Výsledná známka za celý test se vypočítá jako průměr známek dosažených za jednotlivé ukazatele.

- Pokud je výsledné kritérium nižší než 2, podnik je považován za velmi dobrý.

- Pokud je hodnota vyšší než 3, podnik se nachází ve špatné finanční situaci.

Poznámka

Situaci převodu Kralicekova rychlého testu do českého účetního prostředí popisuje článek (ze kterého čerpají i tyto stránky):

Kralicekův Quicktest a jeho metodické problémy - autoři Prof. Ing. Petr Marek, CSc., Ing. Eva Dufková, Ing. Radana Šmídová, Ph.D.; Katedra financí a oceňování podniku, Fakulta financí a účetnictví, Vysoká škola ekonomická v Praze

Grünwaldův index bonity

Pojetí modelu

Autorem modelu je Doc. Ing. Rolf Grünwald, CSc. Na základě teoretických poznatků a finančních analýz českých podniků určuje finanční zdraví podniku, a podle něho určí finanční důvěryhodnost. Hodnotí situaci podniku z pohledu dosahování určité ziskovosti v budoucnu, tedy zda bude podnik bonitní.

Model se zaměřuje na šest ukazatelů, o to z oblasti rentability, likvidity a solventnosti (finanční stability). U každého ukazatele jsou stanoveny hraniční hodnoty (krajní přijatelné hodnoty), dle kterých se určuje bohové ohodnocení za příslušnou oblast. Bodové hodnocení každého uživatele je omezeno na maximálně 3 body, aby bylo zamezeno zkreslení výsledku díky extrémně příznivé hodnotě některého ukazatele. Naopak v případě záporné hodnoty ukazatele se mu přidělí nulová hodnota.

Autor také popsal kroky, které musí být dodržené, aby model byl univerzální:

- Vybrat několik nepřekrývajících poměrových ukazatelů, vyjadřujících rentabilitu, likviditu a solventnost (popř. finanční stabilitu)

- Omezit se na ty ukazatele, které nemají v čitateli a jmenovateli položky, které zahrnují majetek věcného typu nebo jsou založeny na obecně uznávané finanční zásadě

- Do čitatele dat veličiny, jejichž narůst vede k zlepšení finanční situace podniku, do jmenovatele naopak veličiny, jejichž narůst vede ke zhoršení.

- Syntézou teoretických a praktických hledisek či ekonomických a empirických vybrat krajní přijatelné hodnoty (KPH) ukazatelů, které jsme použili.

- Určit skóre finančního zdraví podle stanoveného postupu.

- Zařadit firmu do vyhovujícího pásma finančního zdraví.

- Korigovat výsledek podle míry specifických provozních rizik a finančních výhod podniku, který testujeme.

Jak se počítá

IB = (ROE/(pum*(1 - sazba daně z příjmu)) + ROA/pum + PPL/1,2 + KZPK/0,7 + KDPT/0,3 + UK/2,5) / 6

pozn.: pum = průměrná úroková míra z přijatých úvěrů

Tato metoda ohodnocuje šest vybraných podílových ukazatelů:

- ROE - průměrná úroková míra z přijatých úvěrů u (v %)

- ROA - průměrná úroková míra z přijatých úvěrů u (v %), sdp = sazba daně z příjmu

- PPL - provozní podniková likvidita; raději více než jedna, např. minimálně 1,2

- KZPK - krytí zásob pracovním kapitálem; méně než jedna, např. minimálně 0,7

- KDPT (převrácená hodnota DSD) - krytí dluhů peněžními toky; méně než jedna, např. minimálně 0,3

- ÚK - úrokové krytí; značně více než jedna, např. minimálně 2,5

Rentabilita vlastního kapitálu má dosahovat vyšších hodnot než je průměrná úroková míra placená za využívání cizího kapitálu. Tento ukazatel se počítá ze zisku po zdanění a to ovlivní i výběr krajní hodnoty. Je vhodné využít úrokovou míru z cizího zpoplatněného kapitálu a tu zdanit sazbou daně z příjmu právnických osob. Protože se ale rentabilita vlastního kapitálu běžně vyjadřuje vztahem zisku po zdanění (EAT) k vlastnímu kapitálu, je třeba jako její krajní přijatelnou hodnotu přijmout průměrnou úrokovou míru z přijatých úvěrů, která je zdaněná sazbou daně z příjmů.

Autor modelu zvolil jako následující hodnoty krajních přijatelných hodnot - mezní přijatelná hodnota je průměrná zdaněná úroková míra z přijatých úvěrů spočítaná podle vztahu ú * (1 - d), kde d je sazba daně z příjmu (v %).

Při určení krajní přijatelné hodnoty u rentability celkového kapitálu se vychází z kladné hodnoty finanční páky. Tato situace nastane, když rentabilita aktiv je větší než rentabilita vlastního kapitálu. Rentabilita celkového kapitálu slouží k porovnávání výnosnosti podniků s různou skladbou pasiv (s různou zadlužeností). Na výdělkovou schopnost působí jednak vlivy technické, jednak ekonomické. Vliv má mj. velikost podniku, organizace výroby a vyspělost technologie. I odvětvově příbuzné podniky by obvykle vytěžily ze stejné hodnoty majetku a kapitálu různý zisk před úroky a zdaněním.

Autor modelu zvolil jako následující hodnoty krajních přijatelných hodnot - mezní přijatelná hodnota je průměrná úroková míra z přijatých úvěrů (v %).

Grünwald, vzhledem k univerzálnímu použití modelu, nevyužil k hodnocení běžnou likviditu. Jelikož ta v sobě zahrnuje i zásoby, jejichž úroveň se v jednotlivých odvětvích může značně odlišovat. Pro financování dlouhodobého majetku se v České republice využívají krátkodobé úvěry, proto nejsou zahrnuty do jmenovatele. Provozní pohotová likvidita vyjadřuje, že krátkodobé pohledávky a finanční majetek by měly uhradit krátkodobé závazky.

Autor modelu zvolil jako následující hodnoty krajních přijatelných hodnot - mezní hodnotu stanovil Grünwald na 1,2. Rozhodně by měla být vyšší než 1.

Krytí zásob pracovním kapitálem je ukazatel likvidity, který měří, do jaké míry jsou zásoby financovány čistým pracovním kapitálem firmy. Tento ukazatel poskytuje přehled o tom, jak efektivně firma využívá svůj pracovní kapitál na pokrytí zásob, což je klíčové pro řízení likvidity a provozní efektivity. Tím pomáhá hodnotit, jak dobře firma spravuje svůj pracovní kapitál vzhledem k zásobám, které má na skladě.

Autor modelu zvolil jako příklad následující hodnoty krajních přijatelných hodnot - mezní hodnota ukazatele by měla být například 0,7. Rozhodně by měla být nižší než 1.

Krytí čistých dluhů peněžními toky představuje převrácenou hodnotu doby splácení dluhů. Doba splácení dluhů DSD je vyjádřena počtem roků, po jejichž uplynutí by byly všechny dluhy splaceny, kdyby všechny odpovídající peněžní toky (zpravidla zisk po zdanění zvýšený o odpisy) zůstaly na úrovni běžného roku, a kdyby se používaly výhradně na splácení dluhů.

Autor modelu zvolil jako příklad následující hodnoty krajních přijatelných hodnot - přijatelná hodnota je méně než 1, např. minimálně 0,3.

Je poměrový ukazatel, který nám říká, kolikrát jsou úroky z poskytnutých úvěrů kryty výsledkem hospodaření firmy za dané účetní období. Čím vyšší je tento ukazatel, tím vyšší úroveň finanční situace ve firmě. Ukazatel měří, kolikrát by se mohl provozní zisk snížit před tím, než se společnost dostane na úroveň, kdy již nebude schopna zaplatit své úrokové povinnosti. Pokud by se úrokové krytí rovnalo hodnotě jedna, veškerý zisk by financoval nákladové úroky z cizího kapitálu.

Autor modelu zvolil jako příklad následující hodnoty krajních přijatelných hodnot - ukazatel nesmí být nižší než 1, jinak by docházelo ke ztráte. Mezní hodnotu stanovil Grünwald na 2,5.

Interpretace výsledku

| 2,0 body a více, a všechny ukazatele dosahují alespoň 1,0 bodu | A - pevné zdraví |

| 1,0 bod až 1,9 bodu, a PPL a ÚK dosahuji alespoň 1,0 bodu | B - dobré zdraví |

| 0,5 bodu až 0,9 bodu, a PPL dosahuje alespoň 1,0 bodu | C - slabší zdraví |

| méně než 0,5 bodu | D - churavění |

Použité zdroje

Grünwald Rolf - Holečková Jaroslava: Finanční analýza a plánování podniku, 1. vydání Praha: Vysoká škola ekonomická v Praze, 1997, 197 s., ISBN 80-7079-257-4

Kislingerová Eva - Hnilica Jiří: Finanční analýza - krok za krokem, 1. vydání Praha: C. H. Beck, 2005, 137 s., ISBN 80-7179-321-3

Miloslav Synek, Heřman Kopkáně, Markéta Kubálková: Manažerské výpočty a ekonomická analýza, Nakladatelství C. H. Beck, s. r. o., 2009, 320 s., ISBN 978-80-7400-154-3

Grünwald Rolf: Finanční analýza - metody a využití. Praha: VOX Consult s.r.o., 1995. 81 s.

Kislingerová Eva: Manažerské finance. 2. přeprac. a dopl. vyd. Praha: C.H. Beck, 2007. 745 s. ISBN 9788071799030.

Harna Lubomír - Rezková Jiřina - Březinová Hana: Finanční analýza Praha: Bilance, 2007. 72 s. ISBN 80-86371-49-2.

Neumaier Ivan - Neumaierová Inka: Výkonnost a tržní hodnota firmy, Grada, 2002, 215 s., ISBN 80-247-0125-1

Eva Rosochatecká a kolektiv: Ekonomika podniků, Česká zemědělská univerzita v Praze, 2009, 201 s., ISBN 978-80-213-1892-2

Neumaierová Inka - Neumaier Ivan Index IN05: Index IN05. In Evropské finanční systémy: Sborník příspěvků z mezinárodní vědecké konference. Brno: Masarykova univerzita v Brně, 2005. s. 143-146.

Sedláček Jaroslav: Finanční analýza podniku. 2., aktualiz. vyd. Brno: Computer Press, 2011, 152 s. ISBN 978-80-251-3386-6.

Altman Edward: Financial ratios, diskriminant analysis and the prediction of corporate bankruptcy. The Journal of Finance, 1968

Springate Gordon: Predicting the posibility of Failure in Canadian firm. Unpublished MBA research project, Simon Fraser University, 1978

Taffler Richard: The audit going-concern in praktice. Accounting Magazine, č. 88/1984. ISBN 105-733-021.

https://www.investopedia.com/